Carmignac Portfolio Grande Europe: Letter from the Fund Manager

During the second quarter of 2024, Carmignac Portfolio Grande Europe (A share class) rose +1.3%, providing a return above the reference indicator which rose +1.1%. This brought the fund performance for the year to date to +12.6%, versus +8.9% for the reference indicator.

Quarterly Performance Review

After their strong performance in the first quarter, driven by the prospect of interest rate cuts, European markets stalled somewhat in the second quarter. Initially, this was caused by stronger than expected economic data and inflation falling slower than hoped, although as the period progressed this situation eased allowing some central banks, notably including the ECB, to start cutting rates. Latterly, though markets were roiled by political uncertainty on both sides of the Atlantic. Not only did President Biden faulter in a televised debate, but in Europe President Macron’s decision to call elections in France post a strong performance from right wing parties in European elections, raised the prospect of victories for both far-right and far-left parties there, both of whom would be expected to be fiscally profligate and anti-European. Consequently, French bond yields rose, and European equities fell.

The theme of weakening economic growth and in particular consumer spending meant that the consumer discretionary sectors, such as Autos, Retail, Luxury Goods performed the worst during the period. We had little exposure here, but our holding in consumer staple, L’Oreal, fell 5%, despite a good first quarter report, because towards the end of the second quarter they announced a weakening in the Chinese market. Nonetheless, we expect them to hold up much better than other consumer names, as the beauty market is enjoying secular growth, and they are outperforming this trend.

Leadership among stocks and sectors constantly changed over the period and this was reflected in Energy and Financials as well as Healthcare and Technology being among the better performing sectors.

How is the fund positioned?

The Healthcare sector remains the largest area of exposure for the fund and was also the strongest performing sector in the second quarter, although we saw widely varying performances among our names. Novo Nordisk remains our largest holding and it rose 14% after a strong financial report but more importantly after confirming a quadrupling of supply of their previously capacity-constrained obesity drug Wegovy, where they are seeing insatiable demand. Even more spectacularly we saw Zealand Pharma rise 31%. This company is also developing drugs to treat obesity, and we saw extremely promising data for their most valuable asset, a so-called amylin analogue, which has a different mode of action from the GLP-1 product Novo provides. Zealand is in a strong position to negotiate with future partners who can commercialise their drug, and consequently we believe there is still large upside to the stock.

Our other biotech stock Argenx has had a tough period recently following drug development setbacks but was salvaged by US approval of their innovative drug Vyvgart in its second neurological indication CIDP. We believe the market is too cautious in its estimates of the sales opportunity here, as well as the nascent value of their extensive pipeline of other opportunities, and so we maintain the name among our top ten holdings.

Other healthcare names were less profitable. Sartorius the manufacturer of equipment to enable customers to manufacture drugs, fell 34%, when it became clear the company is still being hampered by excessive inventories of equipment at customers, who over-built stocks during the covid supply chain disruption. Nonetheless, we expect a normalisation of demand to recur in coming quarters. Finally, healthcare names with exposure to the consumer, Straumann (dental implants) and Demant (hearing aids), fell victim to fears over consumer strength worldwide, and saw their stocks fall 21% and 12% respectively, despite no evidence yet of any material impact on their results.

Technology names are also an area of large exposure for us. ASML, the semiconductor equipment company, rose 8% as the whole semiconductor sector continues to be swept along in the positive news flow around growing demand for artificial intelligence (AI) enabled chips. They also confirmed imminent favourable resolution of contract negotiations with key customers. Elsewhere, software giant SAP rose 6% as their customers continue to switch to their popular cloud-based product – a process they are only a quarter of the way through, and one which is proving immune to economic headwinds seen by other names in the sector.

What is our outlook for the coming months?

As rate cuts seem a question of when, rather than if, as economies weaken, we are encouraged that markets should be able to ride out a period of weaker economic strength and some political headlines. Nonetheless, we maintain our focus on stocks and sectors with strong visibility on sales and profits and have de-emphasised some of our Industrial holdings.

We added no new names to the fund in the quarter and have made few large changes to the portfolio this year so far. We have an investment horizon of 5 years, and we stick to our process of focusing on profitable companies with high returns on capital, reinvesting for growth. We believe these companies will continue to deliver the best long-term returns for investors.

Carmignac Portfolio Grande Europe

A high conviction, sustainable European equity strategyDiscover the fund pageCarmignac Portfolio Grande Europe A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 9

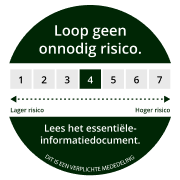

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion rekent geen instapkosten. De persoon die u het product verkoopt, informeert u over de daadwerkelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% wanneer de aandelenklasse tijdens de prestatieperiode beter presteert dan de referentie-indicator. Het zal ook worden betaald als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatieve prestatie had. Ondermaatse prestaties worden voor 5 jaar teruggevorderd. Het werkelijke bedrag hangt af van hoe goed uw belegging presteert. De geaggregeerde kostenraming hierboven omvat het gemiddelde over de laatste 5 jaar, of sinds de creatie van het product als dit minder dan 5 jaar is.

- Transactiekosten

- 0,41% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen.

Jaarlijks rendement

| Carmignac Portfolio Grande Europe | 10.3 | -1.4 | 5.1 | 10.4 | -9.6 | 34.8 | 14.5 | 21.7 | -21.1 | 14.8 |

| Referentie-indicator | 7.2 | 9.6 | 1.7 | 10.6 | -10.8 | 26.8 | -2.0 | 24.9 | -10.6 | 15.8 |

| Carmignac Portfolio Grande Europe | + 3.7 % | + 10.3 % | + 7.2 % |

| Referentie-indicator | + 6.9 % | + 8.5 % | + 6.9 % |

Bron: Carmignac op 28 jun. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

![[Flashnote] [European Markets] [Main Media] Mark Denham](https://carmignac.imgix.net/uploads/article/0001/08/dee739bf9e73dda38c7dcd6defb042daf1922b57.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Europa: Meer dan op het eerste gezicht lijkt!

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

![[Management Team] [Author] Denham Mark](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Denham-Mark.png?auto=format%2Ccompress&fit=fill&w=3840)