Flash Note

Positief bijdragen door te beleggen in opkomende markten

- Gepubliceerd

-

Lengte

5 minuten leestijd

Beleggen in opkomende markten is een keuze die veel meer beoogt dan alleen maar een financieel rendement. Gezien hun niveau van economische ontwikkeling kunnen we de sociale en ecologische vooruitgang van ontwikkelingslanden ondersteunen door in dit universum te beleggen.

Al meer dan 30 jaar onderscheidt Carmignac zich als een erkende speler in opkomende markten met een duurzame aanpak.

Carmignac, een pionier op de opkomende markten

Meteen na de oprichting in 1989 was Carmignac een van de eerste spelers op de opkomende markten.

Door de jaren heen hebben we een gedifferentieerde en unieke aanpak kunnen ontwikkelen om kansen in de markt te signaleren. Zo hebben we in dit universum een solide expertise opgebouwd die aan de basis staat van een reeks gespecialiseerde fondsen met nieuwe rendementsbronnen en een bredere diversificatie, verspreid over alle activaklassen.

Deze geschiedenis, in combinatie met het vertrouwen van onze partners, heeft ertoe geleid dat onze expertise in opkomende markten nu goed is voor bijna 7 miljard euro aan beheerd vermogen1.

Onze positionering ten aanzien van ESG

De integratie van criteria op het gebied van milieu, maatschappij en behoorlijk bestuur (Environmental, Social en Governance, ESG) is gezien de financiële materialiteit van ESG naar onze mening noodzakelijk om de risico's op passende wijze te beheren.

Bovendien zijn we ervan overtuigd dat het onze verantwoordelijkheid is om op lange termijn een positieve bijdrage te leveren aan de maatschappij en het milieu, waarbij waardecreatie voor onze cliënten centraal staat. Daarom hebben we in onze analyse altijd al ESG-factoren geïntegreerd. We hebben bijvoorbeeld nooit belegd in de tabaks- of wapensector.

De afgelopen jaren hebben we echter onze aanpak* aangescherpt en onze duurzame beleggingsfilosofie geformaliseerd:

Bron: Carmignac, december 2022. *Niet alle fondsen en emittenten vallen hieronder. Meer informatie is te vinden op: https://www.carmignac.nl/nl_NL/responsible-investment/verantwoord-beleggen-4720. **Naar aanleiding van artikel 173 van de Franse energietransitiewet.

Als onafhankelijk belegger met sterke overtuigingen hebben we ervoor gekozen ons te concentreren op drie belangrijke ESG-thema's, die aansluiten op het DNA van Carmignac: Klimaat, Emancipatie en Leiderschap. Momenteel is meer dan 90%2 van ons vermogen ingedeeld in de categorieën 'Artikel 8' of 'Artikel 9' van de SFDR3.

Onze overtuigingen in de opkomende landen als afspiegeling van onze duurzame aanpak

Onze keuze voor duurzaam beleggen komt ook tot uiting in onze benadering van de opkomende markten. Om de specifieke risico's van opkomende landen beter te begrijpen, combineren onze beheerteams hun analyse van fundamentele factoren met een analyse van niet-financiële criteria. Terwijl we ons concentreren op de interpretatie van de macro-economische kerncijfers van elk effect en op bedrijfsbezoeken op locatie om ons onderzoek te vervolledigen, integreren we in de kern van ons proces onze intern ontwikkelde ESG-analysetool START4 om een uniek menselijk inzicht te verkrijgen en om met bedrijven een dialoog te voeren over essentiële indicatoren.

Naast deze voorbereidende stap hebben we onze duurzaamheidsaanpak ook verdiept via een aantal specifieke benaderingen. We zorgen er bijvoorbeeld voor dat onze fondsen van aandelen uit opkomende landen een positieve impact hebben op de maatschappij en het milieu, met name door onze beleggingen af te stemmen op de duurzame ontwikkelingsdoelstellingen (SDG's) van de Verenigde Naties. Een aantal SDG's heeft namelijk vooral betrekking op opkomende landen, omdat 'Geen armoede', 'Geen honger' en 'Betaalbare en duurzame energie' verwijzen naar problemen waar in ontwikkelde landen vaak al oplossing voor zijn.

Wat onze beleggingen in obligaties uit opkomende landen betreft, hebben we met name een eigen ESG-scoretool voor staatsobligaties geïmplementeerd en in het bijzonder een model voor staatsobligaties uit opkomende landen. Zo kunnen we met onze dynamische analyse het positieve traject van ontwikkelingslanden ten aanzien van de pijlers E, S en G beoordelen, evenals de inherente risico's. Voor elke pijler richten we ons op kwalitatieve gegevens, zoals het aandeel hernieuwbare energie voor de milieudimensie, het bbp per hoofd van de bevolking voor de sociale dimensie en mensenrechten voor wat betreft behoorlijk bestuur.

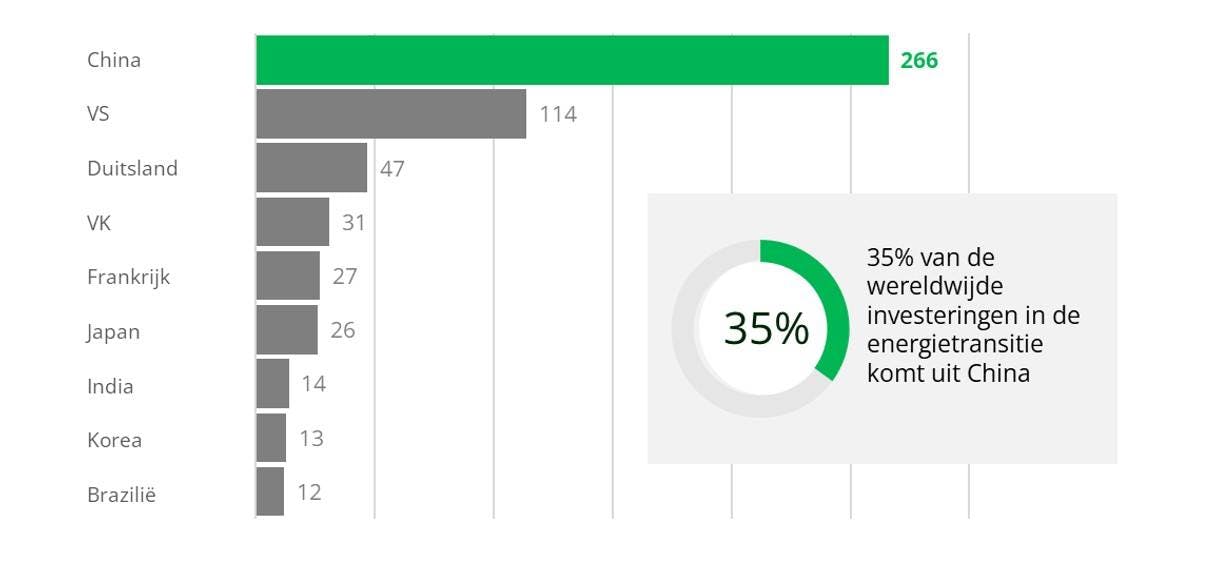

Verder zijn we overtuigd van de doorslaggevende rol van opkomende landen op het gebied van verantwoord beleggen. De energietransitie kan niet plaatsvinden zonder de opkomende landen, die nu daadwerkelijk op de voorgrond zijn getreden als belangrijke spelers op het gebied van innovatie en groene technologieën, zoals China, Zuid-Korea en India.

Investeringen in de energietransitie in 2021 (in miljard USD)

Bron: Carmignac, BNEF, Bloomberg, 31/12/2021

Bij Carmignac hebben we onze pionierspositie op de opkomende markten en onze ESG-benadering gecombineerd om complementaire en duurzame beleggingsoplossingen te bieden:

-

Carmignac Emergents

Aandelenstrategieën

Veelbelovende kansen grijpen in het universum van aandelen uit opkomende landen via een duurzame aanpak

-

Carmignac Portfolio Emerging Patrimoine

Gediversifieerde strategieën

Een kant-en-klare duurzame oplossing, gericht op de opkomende markten

Beleggen in opkomende markten is dus niet alleen een bron van rendement en diversificatie, maar ook een mogelijkheid om duurzaam te beleggen.

1Bron: Carmignac, per 31/01/2023.

2Bron: Carmignac, per 31/01/2023.

3De SFDR (Sustainable Finance Disclosure Regulation) of Verordening (EU) 2019/2088 is een Europese verordening die van vermogensbeheerders verlangt dat zij hun fondsen categoriseren naar met name: 'Artikel 8', voor fondsen die ecologische of sociale kenmerken promoten, 'Artikel 9', voor fondsen die duurzaam beleggen met meetbare doelstellingen, of 'Artikel 6', voor fondsen die niet noodzakelijkerwijs een duurzaamheidsdoelstelling hebben. Ga voor meer informatie naar: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

4In het exclusieve ESG-systeem START worden de ESG-indicatoren van de belangrijkste aanbieders van marktgegevens gecombineerd en gecumuleerd. Door een gebrek aan standaardisatie en doordat beursgenoteerde ondernemingen onvoldoende rapporteren over bepaalde ESG-indicatoren, is het niet mogelijk om alle relevante indicatoren in overweging te nemen. START biedt een gecentraliseerd systeem waarmee Carmignac analyses en inzichten genereert over elk van de onderzochte bedrijven, ook als de gecumuleerde externe gegevens onvolledig zijn. Lees voor meer informatie ons ESG-integratiebeleid op onze website: https://carmidoc.carmignac.com/SRIIP_NL_nl.pdf.

Carmignac Emergents A EUR Acc

Aanbevolen minimale beleggingstermijn

Laagste risico Hoogste risico

AANDELEN: Aandelenkoersschommelingen, waarvan de omvang afhangt van externe factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, kunnen het rendement van het Fonds beïnvloeden.

OPKOMENDE LANDEN: De nettoinventariswaarde van het compartiment kan sterk variëren vanwege de beleggingen in de markten van de opkomende landen, waar de koersschommelingen aanzienlijk kunnen zijn en waar de werking en de controle kunnen afwijken van de normen op de grote internationale beurzen.

WISSELKOERS: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of het gebruik van valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van het Fonds.

DISCRETIONAIR BEHEER: Het anticiperen op de ontwikkelingen op de financiële markten door de beheermaatschappij is van directe invloed op het rendement van het Fonds, dat afhankelijk is van de geselecteerde effecten.

Het fonds houdt een risico op kapitaalverlies in.

Carmignac Portfolio Emerging Patrimoine A EUR Acc

Aanbevolen minimale beleggingstermijn

Laagste risico Hoogste risico

AANDELEN: Aandelenkoersschommelingen, waarvan de omvang afhangt van externe factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, kunnen het rendement van het Fonds beïnvloeden.

RENTE: Renterisico houdt in dat door veranderingen in de rentestanden de netto-inventariswaarde verandert.

KREDIET: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.

OPKOMENDE LANDEN: De netto-inventariswaarde van het compartiment kan sterk variëren vanwege de beleggingen in de markten van de opkomende landen, waar de koersschommelingen aanzienlijk kunnen zijn en waar de werking en de controle kunnen afwijken van de normen op de grote internationale beurzen.

Het fonds houdt een risico op kapitaalverlies in.