Deelnemingsrechten

A EUR Acc • FR0010149302

Profiteren van de meest veelbelovende kansen in het opkomende universum

- Een geconcentreerde en overtuigende portefeuille die streeft naar het genereren van hoge alfa in het gediversifieerde universum van opkomende markten.

- Een Fonds dat zich richt op het selecteren van bedrijven van hoge kwaliteit die aantrekkelijke groeivooruitzichten op lange termijn bieden, met gezonde financiële cijfers en duurzame winstgevendheid.

- Een duurzaam fonds dat een positieve bijdrage wil leveren aan het milieu en de maatschappij en tegelijkertijd een lage CO2-voetafdruk wil realiseren.

Belangrijke documenten

Activaspreiding

Aandelen97.3 %

Andere

2.7 %

Op : 31 mrt. 2025.

Aanbevolen Minimale Beleggingstermijn

5 jaar

SFDR-fondscategorieën

Artikel

9

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 628.6 %

+ 22.0 %

+ 25.3 %

+ 1.0 %

- 6.4 %

T.E.M. 17/04/2025

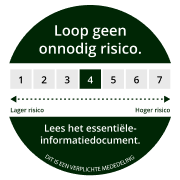

Risico-Indicator

Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023Rendement per Kalenderjaar 2024

+ 5.2 %

+ 1.4 %

+ 18.8 %

- 18.6 %

+ 24.7 %

+ 44.7 %

- 10.7 %

- 15.6 %

+ 9.5 %

+ 4.6 %

Netto Inventariswaarde

1110.72 €

Nettoactiva Onder beheer

777 M €

Op : 31 mrt. 2025.

Op : 17 apr. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Carmignac Emergents fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 31 mrt. 2025.Fondsbeheerteam

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)

Xavier Hovasse

Head of Emerging Equities, Fund Manager

Rendement opmerkingen

• In deze context boekte het fonds een negatief resultaat, net als zijn referentie-indicator.• Onze grootste daler was het Taiwanese TSMC, in navolging van de neerwaartse trend van de Amerikaanse techgiganten, die te lijden hadden onder de wereldwijde economische onzekerheid. Ook onze posities in Elite Material en Lite-On hadden een negatieve impact op onze portfolio.• Onze portefeuille van Chinese aandelen woog op het goede resultaat van het fonds. Zo daalde het aandeel Beike, een leverancier van transactiediensten in de vastgoedsector, na de publicatie van de teleurstellende kwartaalresultaten, met name op het gebied van winstgevendheid.• In India bleef de koers van het aandeel Kotak Mahindra in 2025 stijgen, dankzij de benoeming van een nieuwe Chief Technology Officer, een belangrijk keerpunt in het technologisch leiderschap van de bank.• Tot slot was onze Latijns-Amerikaanse portefeuille niet in staat om de portefeuille over de periode te ondersteunen, zoals het geval was met het aandeel MercadoLibre, dat in maart terugviel na een sterke start van het jaar.Vooruitzichten en investeringsstrategie

• Ondanks de onzekerheden over het beleid van D. Trump blijven we constructief over aandelen uit opkomende landen, omdat we van mening zijn dat de huidige waarderingen een pessimistisch scenario weerspiegelen. Bovendien profiteren de opkomende markten van de onzekerheid in de Verenigde Staten: Het beleid van Trump lijkt het tegenovergestelde effect te hebben, ten gunste van opkomende markten.• Wij blijven constructief over China, gezien de veranderde perceptie. De markten beseffen dat geopolitieke spanningen China pijn doen, maar niet vernietigen. Bovendien zou technologische vooruitgang, met name op het gebied van AI en productiviteit, de economie verder moeten stimuleren. Daarom willen we een behoorlijke blootstelling aan China behouden, met een lichte onderweging. Onze Chinese portfolio bestaat voornamelijk uit technologie/innovatieve bedrijven. Daarentegen vermijden we de oude economie en cyclische sectoren. • We handhaven een aanzienlijke allocatie aan India, waar de langetermijnvooruitzichten veelbelovend blijven (sterke groei, politieke stabiliteit, gezonde lopende rekening) ondanks de recente zwakte. Onze reis naar India bevestigde de veelbelovende vooruitzichten van het land en de recente correctie biedt ons interessante instappunten voor aandelen die we volgen. • We hebben van deze correctie geprofiteerd om onze blootstelling aan India te vergroten door onze posities in de sterk gedaalde sectoren e-commerce, technologie en verzekeringen te versterken. We vergroten ons belang in PB Fintech (Policybazaar), de leider in online verzekeringsdiensten, die dankzij zijn unieke platform 21% van alle nieuwe verzekeringsproducten die in India worden verkocht voor zijn rekening neemt.• Tot slot blijven we constructief over onze Latijns-Amerikaanse portfolio, waar de waarderingen aantrekkelijk blijven. Ondanks de tariefrisico's blijven we positief over Mexico. President Sheinbaum is erin geslaagd goede relaties te onderhouden met D. Trump. In Brazilië handhaven we, ondanks de aanzienlijke opleving sinds het begin van het jaar, onze Braziliaanse aandelen (met name in energie-infrastructuurbedrijven) vanwege hun aantrekkelijke risico-rendementsprofiel.Rendementsgrafiek

Op : 17 apr. 2025.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Sinds 01/01/2013 worden de aandelenindexen berekend met in achtneming van de herinvestering van de nettodividenden. Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Bron: Carmignac op 21/04/2025

Carmignac Emergents Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Verdeling per Geografische Zone

Op : 31 mrt. 2025.| Azië | 77.5 % |

| Latijns-Amerika | 21.5 % |

| Oost-Europa | 1.0 % |

Om de weekweergave te openen

Belangrijke cijfers

Hieronder vind je de kerncijfers van het fonds, die je een duidelijker beeld geven van het beheer en de aandelenpositionering van het fonds.Blootstellingsgegevens

Op : 31 mrt. 2025.Gewicht Aandelenbeleggingen

97.3 %

Netto Aandelenblootstelling97.3 %

Aantal Emittenten Aandelen

38

Active Share82.9 %

Om de weekweergave te openen

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds aan de hand van de woorden van de fondsbeheerders.Fondsbeheerteam

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)

Xavier Hovasse

Head of Emerging Equities, Fund Manager

Al meer dan 30 jaar is Carmignac een pionier in opkomende markten. De combinatie van onze fundamentele financiële analyse en onze extrafinanciële benadering, die in de loop der jaren is versterkt, stelt ons in staat door opkomende markten te navigeren via onze specifieke strategie.

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)

Xavier Hovasse

Head of Emerging Equities, Fund Manager

Recente analyses

Opkomende aandelen • 17 april 2025 • Nederlands

Carmignac Portfolio Emergents: Brief van de Fondsbeheerders

4 minuten leestijd

Opkomende aandelen • 6 februari 2025 • Engels

Carmignac Portfolio Emergents: Letter from the fund manager

3 minuten leestijd

Opkomende aandelen • 7 januari 2025 • Nederlands

Naomi Waistell komt EM equities-team van Carmignac versterken

2 minuten leestijd

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs.

Het Fonds is een beleggingsfonds in contractuele vorm (FCP) conform de ICBE-richtlijn onder Frans recht.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving

• De aandelenmarkten van de opkomende landen vielen in maart terug, maar presteerden desondanks beter dan de indices van de ontwikkelde markten. (Hang Seng -3,0%, KOSPI -6,3%, BSE SENSEX +4,2%, BOVESPA +4,6%).• Op het geopolitieke front blijft de regering van Donald Trump zijn belangrijkste handelspartners bedreigen door de tarieven in veel sectoren, waaronder de auto-industrie, te verhogen.• Het Nationale Volkscongres kwam bijeen voor de jaarlijkse 'Twee Zittingen' om de beleidsrichting van het land te bepalen en de groeidoelstelling van +5% voor het jaar 2025 aan te kondigen.• De regering heeft haar intentie uitgesproken om de consument te ondersteunen, wat een belangrijke verschuiving betekent in het groeimodel van het land, dat nu gericht is op binnenlandse consumptie.• In Zuid-Korea heeft de financiële toezichthouder short selling weer toegestaan. In november 2023 waren maatregelen ingesteld naar aanleiding van illegale short selling. De opheffing van de beperkingen is bedoeld om de terugkeer van institutionele beleggers aan te moedigen.• In India ten slotte hebben de markten na enkele maanden van ondermaats presteren een technische opleving doorgemaakt.