![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

Carmignac Investissement: Brief van de Fondsbeheerder

![[Management Team] [Author] Older David](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Older-David.png?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement behaalde over de verslagperiode een rendement van +2,49% en deed het daarmee beter dan de referentie-indicator (+0,75%). Over heel 2022 bedroeg het rendement van het fonds -18,33% en dat van de referentie-indicator -13,01%.

Marktoverzicht

Toen de inflatie in de VS het voorbije kwartaal piekte, stegen de markten dankzij de hoop dat de centrale banken een milder monetair beleid zouden gaan voeren, temeer daar er aan de horizon een wereldwijde economische recessie opdoemt. Aan het einde van het kwartaal drukten de Fed en de ECB die hoop echter de kop in door een verlaging van de rente uit te sluiten, al vertraagden ze wel het tempo van de verkrapping. In China maakte de overheid vanwege het recessierisico een einde aan haar uiterst strenge coronabeleid, waardoor de hoop op herstel opflakkerde. Ondanks een correctie aan het einde van het jaar zijn de aandelenmarkten sterk opgeveerd van hun eerdere dieptepunt, mede doordat de rente minder volatiel is geworden.

Hoe hebben wij het in die omstandigheden gedaan?

Carmignac Investissement behaalde over de verslagperiode een mooi positief rendement. Het presteerde beter dan de referentie-indicator en kon dus een deel van het verlies van eerder in het jaar goedmaken. Het positieve resultaat is grotendeels toe te schrijven aan een goede aandelenselectie in energie (Schlumberger), industrie (Airbus, Safran), luxegoederen (Hermes) en gezondheidszorg (Novo Nordisk, Essilor). Het is ook te danken aan verschillende wijzigingen die wij in de loop van het jaar in de allocatie van de portefeuille hebben doorgevoerd (afbouwen van bedrijven met een hoge koers-winstverhouding, optrekken van de posities in industrie en energie, aanzienlijke allocatie aan defensieve sectoren).

Vooruitzichten

We hebben van de volatiliteit van het voorbije jaar gebruikgemaakt om een portefeuille op te bouwen die inspeelt op wat de volgende veelbelovende markttrends en -ontwikkelingen kunnen worden:

- Een kernportefeuille van aandelen die nog steeds is toegespitst op bedrijven en sectoren die een economische vertraging volgens ons het best kunnen doorstaan, in het bijzonder in de ontwikkelde landen, waar wij voor 2023 een afname van de bbp-groei verwachten. We hebben echter winst genomen op een aantal van onze posities in gezondheidszorg en basisconsumptiegoederen, die al de vruchten van hun defensieve karakter hadden geplukt.

Een factor waar we veel belang aan hechten, is hoe bedrijven innovatie kunnen gebruiken om wereldwijde gezondheidsuitdagingen aan te pakken. Een van die uitdagingen is de zorgwekkende toename van zwaarlijvigheid, die Novo Nordisk en Eli Lilly bestrijden met hun sterproducten Wegovy en Mounjaro.

In de consumptiesector focussen we op bedrijven die basisproducten aanbieden (Nestlé, Colgate), omdat die het in het verleden goed hebben gedaan tijdens recessies, op luxebedrijven met hoge en stabiele marges (Hermès, LVMH) en op bedrijven die inspelen op het toenemende gebruik van digitale technologie (Universal Music, UBER, Booking).

Ook de oprukkende trends van digitalisering en artificiële intelligentie (AI) scheppen kansen op lange termijn en zijn minder conjunctuurgevoelig. De groei van AI vergt bijvoorbeeld grote investeringen in infrastructuur en rekenkracht en wij hebben in dat verband beleggingen rond dit thema in AMD, Marvell, Microsoft en Oracle.

- Vanwege het vooruitzicht van structureel hogere inflatie en rente in de ontwikkelde landen, wat waarschijnlijk op de waarderingen zal wegen, hebben wij ons toegelegd op beleggingsthema's die het in dat klimaat goed kunnen doen.

Zo'n thema is bijvoorbeeld de industrie, in het bijzonder in de VS. De bedrijven die wij hebben geselecteerd: 1) profiteren van de trend naar kortere toeleveringsketens met steun van de overheid; en 2) beschikken al over productiecapaciteit en hebben daardoor, gelet op de hoge inflatie en financieringskosten, een aanzienlijk voordeel (Emerson Electric, Eaton, Ingersoll Rand, Ferguson).

Wij zijn er ook van overtuigd dat de energietransitie naar een groene toekomst niet efficiënt volbracht kan worden zonder de grote olie- en gasbedrijven daarbij te betrekken. Daarom hebben wij besloten oordeelkundig in te zetten op dergelijke 'overstappers' die zich er ondubbelzinnig toe hebben verbonden schone energie te promoten en een koers te varen die aansluit bij onze ESG-criteria, zoals Schlumberger, dat baanbrekende technologieën ontwikkelt. Als verantwoordelijke beleggers beschouwen wij dit als een kans om onze plicht als vermogensbeheerders op een winstgevende manier te verzoenen met onze milieudoelen.

- Tot slot hebben we onze blootstelling aan China opgetrokken. Door het wegvallen van de coronabeperkingen zal de consumptie in China sterk opveren en de overheid voert sinds kort een veel stimulerender beleid.

Daarom hebben we onze posities opgetrokken in binnenlandse spelers in e-commerce (JD.com, Alibaba), sportkleding (ANTA) en vastgoed (Beike). In Japan zorgt loongroei voor een toename van de binnenlandse koopkracht (Dentsu).

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

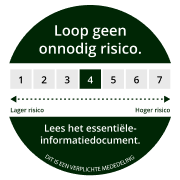

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Rendement

| Carmignac Investissement | 10.4 | 1.3 | 2.1 | 4.8 | -14.2 | 24.7 | 33.7 | 4.0 | -18.3 | 18.9 |

| Referentie-indicator | 18.6 | 8.8 | 11.1 | 8.9 | -4.8 | 28.9 | 6.7 | 27.5 | -13.0 | 18.1 |

| Carmignac Investissement | + 5.4 % | + 11.3 % | + 7.0 % |

| Referentie-indicator | + 10.0 % | + 12.3 % | + 11.1 % |

Bron: Carmignac op 29 nov. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Al 35 jaar in de wereldwijde aandelenarena, en nog vele te gaan

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.