Carmignac P. Credit: Letter from the Fund Managers

Carmignac Portfolio Credit was up 2.6% (for the EUR F share) during the third quarter of 2024 versus 3.3% for the reference indicator, underperforming by -0.7%. Since the beginning of the year, the fund is up 7.7% versus 4.6% for the reference indicator, outperforming by 3.1%.

Review of Q3 2024 performance

All the performance drivers of the strategy have been contributing meaningfully to the fund’s return so far in 2024. The main detractor was a distressed debt position that has suffered from a combination of negative short-term news and poor technicals. Most of that negative contribution happened during the third quarter, resulting in the fund's relative underperformance during that period. We remain comfortable with the investment thesis for this position and know, from experience, that restructuring investments need time to be fruitful. Already the newsflow about this issuer is improving and the management team is adopting a proactive financial communications strategy.

As we look forward toward the next quarters, we remain excited about the potential for the fund’s performance. Credit markets, benefiting from strong technical and macro factors, are overall richly valued – although not quite at the peak valuations observed during the past decade – yet dispersion is elevated and we see many pockets of value.

In the financial sector, we find many investments offering a healthy spread premium, compared to general market valuations, at equivalent fundamental risk. This is a funding intensive industry by nature while many investors are still seared by memories of the Great Financial Crisis and of more recent idiosyncratic incidents (such as the Credit Suisse and Silicon Valley Bank episodes) and hence defiant. This creates an imbalance between the demand and supply of capital that needs to be resolved by higher spreads. Nonetheless, the sector as a whole is in robust shape, after more than 15 years of capital accumulation and conservative regulation, and these premiums are in some cases very attractive.

The structured credit universe offers a similarly exciting combination of unjustified taint and extremely robust fundamentals resulting in attractive risk rewards that we capture in our investments in CLO tranches. The weight of CLO tranches in the fund has decreased as positions have been refinanced while we didn’t participate in many of the new structures. Towards the end of the quarter, as the quality of documentations improved, we made a few promising investments. Interestingly, in a marked change to recent years, we have started to perceive better value (after the cost of currency hedging) in some USD tranches.

Natural resources is also an opportunity-rich sector as it combines capital intensity and limited marginal appetite from many debt investors that implement too strict responsible investment strategies. There again, we find a number of investments that remunerate us much in excess of the cost of risk implied by their strong fundamentals.

The primary market has been extremely dynamic in the past quarters, with new issuers regularly making their debut on the bond market. Roadshows are typically short and good companies are frequently mis-assessed and come to market with attractive yields. We have made a number of well-timed investments in this fashion since the beginning of the year and the icing on the cake is that we can build sizeable positions with no transaction costs.

Last but certainly not least, companies that overlevered before 2022 in the context of low financing costs are facing increasing difficulties to service their debts in a world where the cost of capital has normalized. The default rate has thus been picking up. So far the availability of abundant private capital and the implementation of semi-consensual liability management schemes have dampened the impact of this regime change but we believe the frequency and severity of defaults is about to pick up. This will likely be a great source of asymmetric opportunities over the next couple of years.

Outlook

In summary, we are very excited for the potential future returns and would be disappointed if Carmignac Portfolio Credit does not offer a mid-to-high single digit compounded return in the next two to three years. At the end of September the portfolio is yielding c.6.6% for a BB+ average rating, and accounting for our 21%+ hedging position through CDX high yield and Xover, the yield is close to 6% for an average BBB- rating. In addition, we have several special situations in the book where we see strong upside potential. Given the depth of the opportunity set across our investment universe, we are keeping the fund very diversified, with more than 250 positions and 150 issuers, and hence very liquid.

Sources: Carmignac, 30/09/2024. Performance of the F EUR acc share class ISIN code: LU1932489690.

1Reference indicator: 75% BofA Merrill Lynch Euro Corporate Index, 25% BofA Merrill Lynch Euro High Yield Index. 231/07/2017. Past performance is not necessarily indicative of future performance. The return may increase or decrease as a result of currency fluctuations. Performances are net of fees (excluding possible entrance fees charged by the distributor). Marketing communication. Please refer to the KID/prospectus of the fund before making any final investment decisions.

Carmignac Portfolio Credit

Access the entire credit spectrum for maximum flexibilityDiscover the fund pageCarmignac Portfolio Credit F EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 6

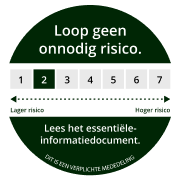

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 0,80% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% wanneer de aandelenklasse tijdens de prestatieperiode beter presteert dan de referentie-indicator. Het zal ook worden betaald als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatieve prestatie had. Ondermaatse prestaties worden voor 5 jaar teruggevorderd. Het werkelijke bedrag hangt af van hoe goed uw belegging presteert. De geaggregeerde kostenraming hierboven omvat het gemiddelde over de laatste 5 jaar, of sinds de creatie van het product als dit minder dan 5 jaar is.

- Transactiekosten

- 0,85% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal varieert naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Portfolio Credit | 20.9 | 10.8 | 3.4 | -12.7 | 10.9 |

| Referentie-indicator | 7.5 | 2.8 | 0.1 | -13.3 | 9.0 |

| Carmignac Portfolio Credit | + 1.6 % | + 3.8 % | + 6.5 % |

| Referentie-indicator | - 0.0 % | + 0.6 % | + 1.7 % |

Bron: Carmignac op 29 nov. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Recente analyses

Samenvoeging van 'Flexible Allocation 2024' met 'Flexible Bond' binnen 'Carmignac Portfolio'

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 6 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.