Zijn aandelen en obligaties weer een winnende combinatie?

Diversificatie is de leidraad voor beleggers in 2023

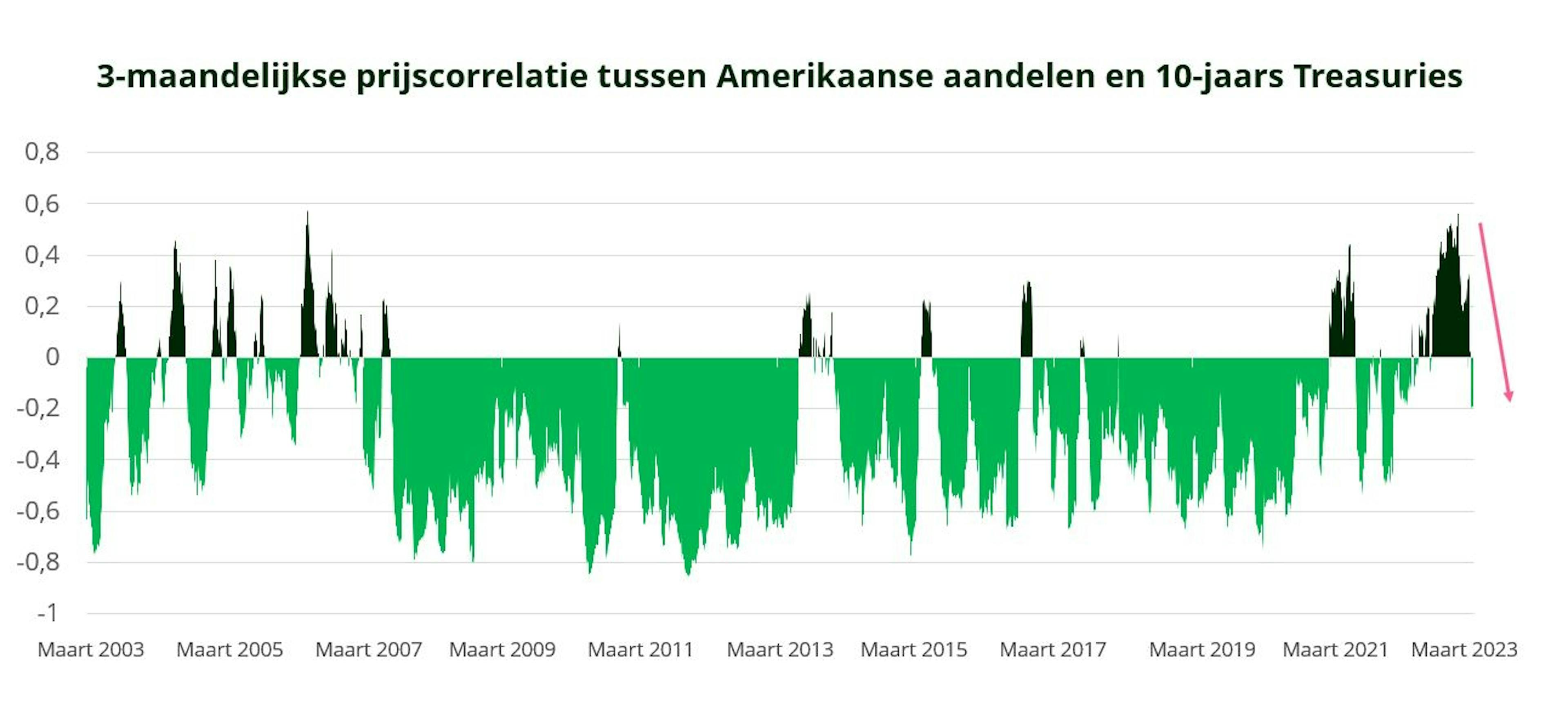

Bron: Carmignac, Bloomberg. 3-maandelijkse correlatie tussen de slotkoers van de S&P 500 en die van toekomstige 10-jarige schatkistobligaties.

Veerkrachtige economische groei, terugkeer van een economie zonder inflatie, bankencrisis. Het was een hectisch kwartaal! Terwijl de volatiliteit op de financiële markten toenam door het grillige verloop van de economische cijfers, is de negatieve correlatie tussen de koersen van aandelen en die van obligaties in de loop van het kwartaal hersteld. Dit gebeurde op een moment van aanzienlijke stress, toen beleggers er het meest baat bij hadden.

Zo kwamen de voordelen van diversificatie weer boven drijven. Terwijl veilige havens een jaar geleden nog werden gemeden, kon de marktdaling dit jaar tijdens de turbulente bankencrisis worden getemperd met obligaties van kernlanden. Na een periode van enkele jaren waarin de markten grotendeels werden bepaald door het gevoerde beleid, gevolgd door een overgangsjaar waarin een einde kwam aan de onvoorwaardelijke steun van de centrale banken, krijgen de economische kerncijfers weer de overhand.

De huidige omgeving leent zich bijzonder goed voor het opbouwen van een portefeuille waarin bronnen van rendement (zoals aandelen en bedrijfsobligaties) worden gecombineerd met bronnen van diversificatie (zoals Amerikaanse en Duitse obligaties).

Wat het rendement betreft, was er een gevoel van opluchting toen de recente faillissementen beperkt bleven tot slechts enkele banken waarvan het bestuur ondermaats was. Maar wat belangrijker is, is dat de aandelenmarkten, waarvan de waarderingen zo zwaar hebben geleden onder de inflatiegolf, de komende maanden naar verwachting blijven profiteren van de vertraging in de prijsstijgingen die in het najaar is begonnen. Vooral omdat beleggers bijzonder voorzichtig blijven, op het overdreven af. Op de bedrijfsobligatiemarkten liggen de risicopremies van bepaalde segmenten al op recessieniveau, wat erop wijst dat beleggers anticiperen op een verslechtering van de conjunctuur.

Wat risicobeheer betreft, zou de risicobereidheid de komende maanden vooral kunnen worden gedrukt door factoren die verband houden met dit klimaat van recessie, dat zich steeds duidelijker aftekent. Dit vooruitzicht zou kunnen wegen op de aandelen- en bedrijfsobligatiemarkten, maar tegelijkertijd een positieve impact hebben op de obligaties met de hoogste rating. De recente scheuren in het systeem (Amerikaanse regionale banken en een Zwitserse bankgroep) en de vertraging van de economische groei stellen echter een bovengrens aan het renteniveau.

Er breekt een periode van enkele maanden aan waarin er kansen ontstaan op zowel de aandelen- als de obligatiemarkten. Het is zaak om daarvan te profiteren, vooral omdat het daarna waarschijnlijk te laat is. De nieuwe energiemix en de ommekeer in het Amerikaanse monetair beleid zullen waarschijnlijk het compensatie-effect tussen aandelen en obligaties doen omdraaien.

Bij actief beheer hoort ook een dynamische portefeuillesamenstelling, die wordt aangepast aan de verschillende stadia van de economische cyclus door financiële activa met complementaire eigenschappen met elkaar te combineren en tegelijkertijd rekening te houden met dergelijke wijzigingen in het beleid.

Recente analyses

2024 Recap: 10 feiten die een verhaal vertellen

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)