Aandelenstrategieën

Carmignac Portfolio Grande Europe

Compartiment van een SICAV naar Luxemburgs rechtEuropese MarktenMVB-fonds Artikel 9Deelnemingsrechten

LU1623761951

Een strategie die focust op de selectie van Europese large – en midcapaandelen

- Een strikte aandelenscreening vormt in combinatie met een fundamentele bottom-up-analyse de hoeksteen van het beleggingsproces.

- Op zoek naar een langetermijngroei die gebaseerd is op sterke kerncijfers en bedrijfsmodellen.

Belangrijke documenten

Activaspreiding

Aandelen96.3 %

Andere

3.7 %

Op : 31 okt. 2024.

Aanbevolen Minimale Beleggingstermijn

5 jaar

SFDR-fondscategorieën

Artikel

9

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 84.1 %

0.0 %

+ 51.6 %

- 1.4 %

+ 13.1 %

T.E.M. 19 nov. 2024

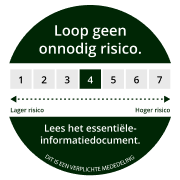

Risico-Indicator

Rendement per Kalenderjaar 2014Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023

-

-

-

+ 0.9 %

- 9.0 %

+ 37.8 %

+ 19.6 %

+ 22.5 %

- 20.6 %

+ 15.3 %

Netto Inventariswaarde

184.96 €

Nettoactiva Onder beheer

798 M €

Op : 31 okt. 2024.

Op : 19 nov. 2024.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Carmignac Portfolio Grande Europe fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 31 okt. 2024.Fondsbeheerteam

![[Management Team] [Author] Denham Mark](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Denham-Mark.png?auto=format%2Ccompress&fit=fill&w=3840)

Mark Denham

Head of Equities, Fund Manager

Rendement opmerkingen

- In de maand oktober boekte het fonds een negatief absoluut resultaat, dat lager was dan zijn referentie-indicator. - Onze participatie in Argenx was de beste performer van het fonds nadat het biotechbedrijf voor het derde kwartaal een verkoop rapporteerde voor zijn belangrijkste geneesmiddel Vyvgart die de marktverwachtingen overtrof.- Onze grootste daler deze maand was ASML, een belangrijke speler in de Europese technologiesector die bekend staat om zijn lithografietools voor de chipfabricage. Het bedrijf rapporteerde een aanzienlijke daling van de verwachte orderportefeuille voor 2025.- Het feit dat we geen blootstelling hebben aan de sectoren Communicatiediensten en Energie was deze maand niet ondersteunend.

Vooruitzichten en investeringsstrategie

- Tijdens de maand bleef onze portefeuille relatief stabiel met slechts enkele aanpassingen. We besloten ons kleine belang in Edenred volledig te verkopen na hun teleurstellende kwartaalresultaten. - Daarnaast hebben we onze positie in L'Oreal teruggebracht nadat het bedrijf een zwakker dan verwachte omzet rapporteerde over het derde kwartaal, voornamelijk als gevolg van een afnemende vraag naar huidverzorging en make-up op de Chinese markt. - We hebben ook ons belang in ArgenX marginaal verlaagd, ondanks het feit dat het biotechbedrijf over het derde kwartaal een omzet rapporteerde voor zijn belangrijkste geneesmiddel Vyvgart die de marktverwachtingen overtrof. - Aan de andere kant hebben we een nieuwe positie ingenomen in het huidverzorgingsbedrijf Galderma en zijn we blijven investeren in Ferrari, een positie die we onlangs hebben ingenomen.- Het fonds blijft vertrouwen op bottom-up fundamentele analyse met een middellange termijn horizon.- We houden vast aan ons proces om ons te richten op winstgevende bedrijven met een hoog rendement op kapitaal, herinvesteren voor groei en blijven ons richten op aandelen en sectoren met een sterke zichtbaarheid op omzet en winst.

Rendementsgrafiek

Op : 19 nov. 2024.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Sinds 01/01/2013 worden de aandelenindexen berekend met in achtneming van de herinvestering van de nettodividenden. Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Bron: Carmignac op 21/11/2024

Carmignac Portfolio Grande Europe Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Verdeling per Geografische Zone

Op : 31 okt. 2024.| Europa | 100.0 % |

| Totaal % Aandelen | 100.0 % |

Belangrijke cijfers

Hieronder vind je de kerncijfers van het fonds, die je een duidelijker beeld geven van het beheer en de aandelenpositionering van het fonds.Blootstellingsgegevens

Op : 31 okt. 2024.Gewicht Aandelenbeleggingen

96.3 %

Netto Aandelenblootstelling96.3 %

Aantal Emittenten Aandelen

35

Active Share83.5 %

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds in de woorden van de fondsbeheerder.Fondsbeheerteam

![[Management Team] [Author] Denham Mark](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Denham-Mark.png?auto=format%2Ccompress&fit=fill&w=3840)

Mark Denham

Head of Equities, Fund Manager

In onze benadering van Europese aandelen richten wij ons op duurzame bedrijven van hoge kwaliteit die blijk geven van een hoge winstgevendheid en die winstherinvestering verkiezen boven winstuitkering om het bedrijf te laten groeien voor de toekomst.

![[Management Team] [Author] Denham Mark](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Denham-Mark.png?auto=format%2Ccompress&fit=fill&w=3840)

Mark Denham

Head of Equities, Fund Manager

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager.

Carmignac Portfolio is een subfonds van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving