Carmignac Patrimoine: Letter from the Fund Managers

indicator’s performance in the 3rd quarter of 2023

1 Year performance

Vs 1.98% for the reference indicator

Over the period, Carmignac Patrimoine recorded a performance of -1.6%, below that of its reference indicator (-0.7%)1.

Market environment during the period

The third quarter of 2023 was marked by an important sell-off on the bond markets, that led to a widening of credit spreads and profit-taking on equity markets.

Indeed, over the period, central bankers maintained an hawkish tone, as illustrated by the additional tightening of the US Federal Reserve, which raised its key rate to 5.5%, and the two increases by the European Central Bank. In addition, the main monetary policymakers reconfirmed an inflation target of 2%, thereby advocating a level of rates "high for longer", which led to a substantial rise in long-term rates since mid-July: 10-year yields are now at their highest levels for over 15 years both in US and in Eurozone.

On the equity front, the S&P 500 peaked on July 31, but has since fallen by approximately 6% to end of the quarter. Valuations have been under pressure following the sell-off in rates: S&P 500 price/earnings ratio (1-Year forward) has dropped from 20x to 18x. However, at the same time, earnings estimates have held steady.

In terms of sector behavior, following the sharp move in rates, bond proxies (utilities and real estate) have performed poorly. At opposite end of the spectrum, energy has benefited from the resurgent oil price, while defensive healthcare have done relatively well.

How did we fare in this context?

During the quarter, the main detractor to the performance of the Fund has been our long duration bias. Indeed, after more than 2 years of sell-off in sovereign bonds, the fund has adopted a strategy aimed at taking advantage of a less favorable economic outlook for the second half of 2023, due to the growing effects of monetary and fiscal tightening on the real economy. Nevertheless, the resiliency of the US economy, and the stickiness of inflation led central bankers to keep an hawkish tone leading to a negative dynamic on the rates front. In this context, our exposure to core sovereign debt in Europe and in the US made a negative contribution to performance.

In the wave of this sell-off in bonds, the Fund suffered from its gold exposure which was affected by higher real rates and from its euro exposure that weighted on the relative performance.

However, our exposure to risky assets through our equity and corporate debt selection had an overall positive contribution to the performance. The credit component was supported by the carry while despite a negative backdrop for equity markets, we managed to generate alpha over the quarter mostly thanks to our stock selection in Healthcare (Novo Nordisk and Eli Lilly) as well as some companies like UBS and Schlumberger.

Outlook

We anticipate that the global economy will experience a gradual slowdown in the next six months, as the effects of the recent strong monetary tightening begin to take hold. Typically, it takes between 12 to 18 months for the full economic impact of such measures to be felt. However, the resiliency of the US economy and the probable Chinese stimulus should prevent a sharp collapse of the global economy over the short term. In the meantime, beyond the current cyclical disinflation phase, inflation is expected to persist for an extended period leading to some cautiousness from the Fed.

This scenario argues, first, to maintain a long duration bias within the fund. The end of the hiking cycle is in sight, some central bankers are already showing their willingness to pause in front of the fragility of certain activity indicators. Even more so as the recent selloff of long-end real rates puts an additional pressure on financial conditions that are tightening materially. In addition, the real rates have increased to levels that do not seem sustainable over the medium to long term. The relatively high level of indebtedness of the various economic agents (sovereign and private) does not argue either in favor of keeping interest rates high for long, given the problem of refinancing debts.

This scenario of a soft landing of the economy over the next few months should also remain generally favorable for risky assets such as equity and for carry strategies such as credit on the fixed income bucket. On the equity side, any easing in rates will be positive for equity valuations and, as a result, corporate earnings will once again become the differentiating factor. On this front, selectivity will be key as earnings forecasts for 2024 may still be too optimistic, leaving room for downward revisions.

Source: Carmignac, 29/09/2023, portfolio composition may vary over time. Carmignac Patrimoine, A EUR Acc. 1) Reference indicator: 40% MSCI ACWI (USD) (Reinvested net dividends) + 40% ICE BofA Global Government Index (USD) + 20% ESTER capitalised. Quarterly rebalanced. Until 31 December 2012, the reference indicators' equity indices were calculated ex-dividend. Since 1 January 2013, they have been calculated with net dividends reinvested. Until 31 December 2020, the bond index was the FTSE Citigroup WGBI All Maturities Eur. Until 31 December 2021, the Fund's reference indicator comprised 50% MSCI AC World NR (USD) (net dividends reinvested), and 50% ICE BofA Global Government Index (USD) (coupons reinvested). Performances are presented using the chaining method. From 01/ 01/ 2013 the equity index reference indicators are calculated net dividends reinvested. Past performance is not necessarily indicative of future performance. The return may increase or decrease as a result of currency fluctuations. Performances are net of fees (excluding possible entrance fees charged by the distributor).

Carmignac Patrimoine

A turnkey global solution to face various market conditionsDiscover the fund pageCarmignac Patrimoine A EUR Acc

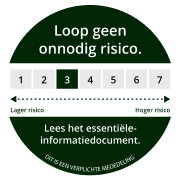

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- 4,00% van het bedrag dat u betaalt wanneer u in deze belegging instapt. Dit is het hoogste bedrag dat u in rekening zal worden gebracht. Carmignac Gestion brengt geen instapkosten in rekening. De persoon die verantwoordelijk is voor de verkoop van het product zal u informeren over de feitelijke kosten.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,50% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% max. van de meerprestatie als het rendement sinds het begin van het boekjaar hoger is dan dat van de referentie-indicator en er geen minderprestatie uit het verleden meer moet worden goedgemaakt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 0,79% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Patrimoine | 3.9 | 0.1 | -11.3 | 10.5 | 12.4 | -0.9 | -9.4 | 2.2 | 7.1 | 3.3 |

| Referentie-indicator | 8.1 | 1.5 | -0.1 | 18.2 | 5.2 | 13.3 | -10.3 | 7.7 | 11.4 | 1.7 |

| Carmignac Patrimoine | + 3.1 % | + 3.1 % | + 0.7 % |

| Referentie-indicator | + 4.2 % | + 5.7 % | + 5.3 % |

Bron: Carmignac op 28 feb. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: 40% MSCI AC World NR index + 40% ICE BofA Global Government index + 20% €STR Capitalized index. Driemaandelijks geherbalanceerd.

Recente analyses

Carmignac Patrimoine: Brief van de Fondsbeheerders

Carmignac Patrimoine viert zijn 35 jaar

Carmignac Patrimoine: Brief van de Fondsbeheerders

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.