Hoe evergreen fondsen het spel veranderen voor private equity investeerders

Private equity is van oudsher alleen beschikbaar voor grote institutionele beleggers via closed-end fondsstructuren die zijn afgestemd op hun expertise en opzet. De groeiende belangstelling voor deze beleggingscategorie van niet-institutionele beleggers met andere middelen en voorkeuren heeft echter geleid tot de opkomst van open-end structuren, die de afgelopen jaren steeds populairder zijn geworden.

Deze open-end fondsen, ook bekend als evergreen fondsen, hebben een revolutie teweeggebracht in het landschap van de privémarkten, door eindelijk toegang te verlenen aan een breder scala van investeerders die langetermijninvesteringen willen doen in privébedrijven, terwijl ze toch flexibiliteit en controle behouden.

Evergreen fondsen bieden een bredere toegang en onmiddellijke blootstelling

Evergreen fondsen bieden een specifiek voordeel door de afwezigheid van een "vaste looptijd" of "einddatum", evenals minder restrictieve toegangsvereisten. Met lagere minimale initiële verplichtingen en de mogelijkheid om op periodieke basis in te schrijven op het fonds, worden deze fondsen toegankelijk voor een bredere groep beleggers die mogelijk geen toegang hadden tot traditionele private equity fondsen met meer rigide en vaste inschrijvingsperioden.

De structuur van deze fondsen zorgt ook voor een onmiddellijke blootstelling aan privébedrijven vanaf dag 1 en de mogelijkheid om een consistente doelallocatie naar de activaklasse aan te houden. In tegenstelling tot closed-end fondsen, die de verbintenissen geleidelijk beleggen tijdens de beleggingsperiode (meestal de eerste 5 jaar van de looptijd van het fonds), stellen evergreen fondsen beleggers in staat om hun kapitaal onmiddellijk volledig in te zetten. Hierdoor kunnen beleggers zonder enige vertraging beginnen te profiteren van een portefeuille die al bekend is op het moment van beleggen.

Evergreen fondsen maken optionele liquiditeit mogelijk

De periodieke liquiditeitsvensters van Evergreens, die de mogelijkheid bieden om op periodieke basis af te lossen in het fonds, stellen beleggers in staat om hun allocaties desgewenst aan te passen. Deze liquiditeitsvensters stellen hen in staat om met meer flexibiliteit toegang te krijgen tot hun kapitaal in vergelijking met traditionele private equity fondsen. Investeringen in closed-end fondsen worden meestal vastgelegd voor de duur van de looptijd van het fonds (meestal 10-12 jaar), en uitkeringen worden geleidelijk gedaan over de looptijd van het fonds wanneer de onderliggende beleggingen worden verkocht.

Evergreen fondsen kunnen een potentieel hoger rendement bieden

Omdat evergreen fondsen vanaf dag 1 volledig worden aangesproken, wordt het volledige toegezegde bedrag meteen geïnvesteerd. Het kapitaal wordt niet alleen onmiddellijk aan het werk gezet, maar uitkeringen worden ook herbelegd met hetzelfde beoogde jaarlijkse rendement, zodat beleggers kunnen genieten van de volledige samengestelde effecten van hun beleggingen die worden beheerd door een deskundig team.

Ter illustratie, zoals weergegeven in de eerste grafiek, gebruiken closed-end fondsen meestal de Internal Rate of Return (IRR) metriek die alleen rekening houdt met het rendement op het daadwerkelijk geïnvesteerde bedrag (donkergroen gedeelte), dat vaak een fractie is van het toegezegde bedrag. Toezeggingen die nog niet geïnvesteerd zijn (lichtgrijs gedeelte) blijven bij de belegger als contanten en worden geïnvesteerd tegen een andere IRR, afhankelijk van hun liquiditeitsbeheer en expertise.

Daarentegen laat de tweede grafiek zien dat evergreen fondsen de metric voor jaarrendement gebruiken, die is gebaseerd op het bedrag dat op dag 1 volledig is opgevraagd.

Alleen ter illustratie. Merk op dat deze statistieken op verschillende basis worden berekend (100% markering voor evergreen vs. donkergroen gedeelte voor closed-end fondsen) en niet direct kunnen worden vergeleken.

Evergreen fondsen maken eenvoudiger beheer mogelijk

Evergreen fondsen elimineren de noodzaak voor taken zoals actief beheer van niet-gefinancierde verplichtingen door middel van opvragingen van kapitaal en herbelegging van uitkeringen. Dit beheergemak maakt evergreenfondsen bijzonder geschikt voor beleggers die mogelijk niet over de middelen beschikken om hun beleggingen actief te beheren. Bovendien kunnen beleggers door te beleggen in evergreen fondsen profiteren van de expertise van de fondsbeheerders op het gebied van cashmanagement en bedrijfsvoering, waardoor het potentiële rendement op hun beleggingen verder toeneemt.

Bij Carmignac geloven we sterk in de rol die evergreenfondsen spelen om onze klanten te laten profiteren van de aantrekkelijke kansen die private equity te bieden heeft. Wij zijn er trots op een alles-in-één private equity-oplossing te hebben gelanceerd die toegang biedt tot kwaliteitsdeals en tegelijkertijd de historische uitdagingen van deze beleggingsklasse beperkt.

Carmignac Private Evergreen

Exclusieve toegang verlenen tot gediversifieerde private equity-kansenOntdek meerCarmignac Private Evergreen A EUR ACC

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

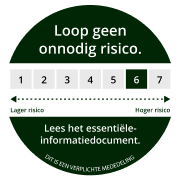

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Recente analyses

Een praktische gids voor het navigeren door secundaire markten in private equity

Carmignac introduceert eerste private equity strategie: Private Evergreen

RECLAME. Raadpleeg het KID/prospectus voordat u een beleggingsbeslissing neemt.

Bij de beslissing om te beleggen in het gepromote fonds moet rekening worden gehouden met alle kenmerken of doelstellingen zoals beschreven in het prospectus.

Dit document video mag geheel noch gedeeltelijk worden gereproduceerd, verspreid of doorgegeven zonder voorafgaande toestemming van de beheermaatschappij. Het is geen beleggingsadvies. De beheermaatschappij kan de verkoop in uw land op elk moment stopzetten. Beleggers kunnen via de volgende link een samenvatting van hun rechten in het Nederlands raadplegen (paragraaf 6 “Samenvatting van de rechten van beleggers”):

● Nederland: https://www.carmignac.nl/nl_NL/article-page/wettelijke-informatie-1761.

● België: https://www.carmignac.be/nl_BE/article-page/wettelijke-informatie-3542. De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: "artikel 8" die milieu- en sociale kenmerken bevorderen, "artikel 9" die investeringen duurzaam maken met meetbare doelstellingen, of "artikel 6" die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus.

De verwijzing naar bepaalde effecten en financiële instrumenten dient ter illustratie om de aandacht te vestigen op aandelen die zijn of waren opgenomen in de portefeuilles van de fondsen van het Carmignac-gamma. Dit is niet bedoeld om een directe belegging in deze instrumenten aan te moedigen en vormt evenmin een beleggingsadvies. De beheermaatschappij is niet onderworpen aan een verbod om in deze instrumenten te handelen voordat enige mededeling is gedaan. De portefeuilles van de Carmignac-fondsen kunnen zonder voorafgaande kennisgeving worden gewijzigd. Rendementen uit het verleden zijn niet noodzakelijk indicatief voor toekomstige rendementen. Rendementen zijn exclusief kosten (met uitzondering van eventuele instapvergoedingen die door de distributeur in rekening worden gebracht). Het rendement kan stijgen of dalen als gevolg van valutaschommelingen. Carmignac Private Evergreen verwijst naar het compartiment Evergreen van de SICAV Carmignac Private S.A. SICAV-RAIF geregistreerd bij het RCS van Luxemburg onder het nummer B65477. De toegang tot het fonds kan beperkt zijn voor bepaalde personen of in bepaalde landen. Dit fonds mag met name direct noch indirect aangeboden of verkocht worden ten gunste of voor rekening van een 'U.S. person', zoals gedefinieerd in de Amerikaanse 'Regulation S' en/of de FATCA. Het fonds houdt een risico op kapitaalverlies in. De risico's en kosten staan beschreven in het KID (Essentiële-informatiedocument).

● Nederland: Het prospectus, het KID en de jaarverslagen van het fonds zijn te vinden op de website www.carmignac.nl of kunnen worden aangevraagd bij de beheermaatschappij. De belegger dient over het KID te beschikken voordat hij op het fonds inschrijft.

● België: Bestemd voor professionele beleggers. Niet bestemd voor particuliere beleggers die in België wonen. Belangrijke wettelijke informatie: Dit document is gepubliceerd door Carmignac Gestion S.A., een door de Franse toezichthouder Autorité des Marchés Financiers (AMF) erkende vermogensbeheerder, en zijn Luxemburgse dochteronderneming, Carmignac Gestion Luxembourg, S.A., een door de Luxemburgse toezichthouder Commission de Surveillance du Secteur Financier (CSSF). "Carmignac" is een gedeponeerd merk. “Investing in your interest" is een aan het merk Carmignac verbonden slogan. Dit document vormt geen advies met het oog op een belegging in of arbitrage van effecten of enig ander beheer- of beleggingsproduct of enige andere beheer- of beleggingsdienst. De in dit document opgenomen informatie en meningen houden geen rekening met de specifieke individuele omstandigheden van de belegger en mogen in geen geval worden beschouwd als juridisch, fiscaal of beleggingsadvies. De informatie in dit document kan onvolledig zijn en kan ook zonder voorafgaande kennisgeving worden gewijzigd. De fiscale behandeling hangt af van de individuele omstandigheden van elke belegger, en kan in de toekomst worden gewijzigd. Vraag advies aan uw financieel en fiscaal adviseur om zeker te zijn dat de voorgestelde producten geschikt zijn voor uw persoonlijke situatie, uw risicoprofiel en uw beleggingsdoelstellingen. In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Nettorendementen worden berekend na aftrek van de van toepassing zijnde kosten en belastingen voor een gemiddelde retailclient die een fysiek belgisch ingezetene is. Het prospectus, de KID en het meest recente (half)jaarverslag zijn kosteloos verkrijgbaar in het Nederlands en het Frans bij de beheermaatschappij, per telefoon op het nummer +352 46 70 60 1, op de website www.carmignac.be of bij Caceis Belgium S.A., de vennootschap die de financiële dienstverlening in België verzorgt, op het adres Havenlaan 86c b320, B-1000 Brussel. De KID moet vóór elke inschrijving worden verstrekt aan de belegger, welke door de belegger vóór elke inschrijving gelezen moet worden. Wanneer beleggers inschrijven op een fonds dat onder de spaarrichtlijn valt, moeten zij overeenkomstig artikel 19bis van CIR92 bij de inkoop van hun aandelen een roerende voorheffing van 30% betalen op de inkomsten die in de vorm van rente, meerwaarden of minderwaarden voortvloeien uit de opbrengst van in schuldbewijzen belegde activa. De uitkeringen zijn onderworpen aan de roerende voorheffing van 30% zonder inkomen onderscheid. Eventuele klachten kunnen worden gestuurd ter attentie van Compliance Carmignac Gestion, 24 Place Vendôme - 75001 Parijs - Frankrijk, of op complaints@carmignac.com of op www.ombudsfin.be.