Carmignac Portfolio Emergents: Letter from the fund manager

In 2024, Carmignac Portfolio Emergents posted a performance of +5.5% (F EUR Acc share class - ISIN LU0992626480), compared with +14.7% for its reference indicator (MSCI Emerging Markets Index USD, net dividends reinvested)1.

2024 Review

2024 was a bad year for the Emerging Equities asset class, which underperformed developed markets for the fourth consecutive year.

Against this backdrop, the underperformance of the Fund vs. its indicator is mainly due to 3 factors:

- Exposure to Latin America

- Positioning in China

- The disappointing performance of Samsung Electronics in Korea

The fund suffered from its exposure to Latin America (20% of the fund's net assets as of 31/12/2024), particularly Brazil and Mexico. After the invasion of Ukraine in early 2022, Brazilian and Mexican assets performed very well for two years. In 2024, however, they were penalized by political issues, which are often the Achilles' heel of countries in this region. After the sell-off, our Brazilian assets are very attractively valued, like our investments in electricity concessions, which offer yields of up to 21% in Brazilian real, even though inflation is around 5%2.

As for Mexico, we were penalized by the weakness of the bank Grupo Banorte, as well as the industrial property company Vesta, both of which suffered from the sell-off of Mexican markets following the judicial reform adopted by the new president Claudia Sheinbam, and the uncertainties surrounding the US elections and their impact on the Mexican economy. However, Claudia Sheibaum has shown her willingness to work with the US administration to preserve the economic interests of both countries, which we believe will help the rebound of Mexican assets given that the economy has decent fundamentals.

As for China, although the Chinese markets performed relatively well in 2024, our stock selection contributed negatively to performance. Indeed, in 2024, the market was driven upwards by index heavyweights Tencent, Meituan and state-owned banks. We avoid leaders with dominant market shares such as Tencent or Meituan, due to the Chinese government's stated desire to promote competition by avoiding dominant positions. And we exclude all state-owned companies whose corporate governance leads to conflicts of interest which, in the long run, are usually unfavorable to minority investors. It should be noted that our stock selection in China has been a major driver of performance over the past 5 years (contribution of 57% vs -9% for the Chinese stocks of the index)3 and that 2024 is therefore an exception. After the strong rebound of Chinese markets following the economic stimulus announcements in October 2024, we reduced our Chinese exposure to 23.4% of the Fund, focusing on our strongest convictions.

Finally, the Fund suffered from the disappointing performance of Samsung Electronics. The stock declined primarily due to the weakness of the DRAM / NAND cycle4 and also due to the fact that its competitor SK Hynix, gained market share thanks to its lead in the sophisticated memory chip manufacturing (HBM products), further diminishing Samsung's share value despite its strong financial performance earlier in the year. We were also disappointed by our holdings in Hyundai Motor and LG Chem during the period.

However, worth highlighting, the solid rebound of our Taiwanese technology stocks (TSMC, Elite Material) and our Indian positions (ICICI Lombard, Kotak) recorded excellent performances, underpinning the Fund's performance in 2024.

Outlook & Positioning

After 2024, a year marked by the underperformance of emerging markets relative to US markets, we remain constructive on EM equities because we believe current valuations reflect a very pessimistic scenario, which we do not adhere to. We believe that the economic decoupling between the US and China will not have the negative consequences expected by the market. China's exports to the US account for ~13% of total Chinese exports. China's exports to the US account for no more than 13% of total Chinese exports. And every year, China moves a little closer to total autonomy in all areas, including the strategic field of high technology.

In China, after having an in-line exposure over the whole year, we trimmed aggressively in mid-October after the big rally that happened after the announcements of stimulus. We maintain a measured allocation to China with an underweight positioning versus our reference indicator. We are maintaining a significant allocation to India, where the long-term outlook remains promising. However, stretched valuations and technical factors call for a more selective approach.

We continue to have significant exposure to the AI theme, and we increased our exposure to this theme with the addition of the world leading Korean semiconductor company SK Hynix, specialized in manufacturing the most sophisticated memory chips.

After a difficult 2024 marked by political problems, we remain constructive on our Latin America. We believe that Brazilian assets are very attractively valued, like our investments in electricity concessions (Eletrobras), which offer yields of up to 21% in Brazilian real. As for Mexico, the markets suffered from fears over the judicial reform carried out by the new president Claudia Sheinbaum and then by the election of Trump, But Claudia Sheibaum has recently shown a willingness to work with the US administration to preserve the economic interests of both countries, which gives us cause for optimism for 2025.

More generally, we are maintaining a concentrated portfolio with balanced exposure, combining quality, high-visibility stocks (Asian tech stocks, India) with companies trading at very attractive valuations (China, Brazil).

Carmignac Portfolio Emergents

Grasping the most promising opportunities within the emerging universeDiscover the fund pageCarmignac Portfolio Emergents F EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 9

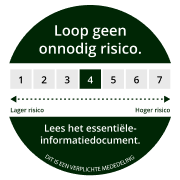

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,15% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

20,00% wanneer het rendement van de aandelenklasse over de prestatieperiode hoger is dan dat van de referentie-indicator. Deze prestatievergoeding is ook verschuldigd als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatief rendement heeft behaald. Een eventuele minderprestatie wordt

over een periode van 5 jaar goedgemaakt. Het feitelijke bedrag zal

variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is

- Transactiekosten

- 0,53% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

Rendement

| Carmignac Portfolio Emergents | 1.7 | 19.8 | -18.2 | 25.5 | 44.9 | -10.3 | -14.3 | 9.8 | 5.5 | 3.6 |

| Referentie-indicator | 14.5 | 20.6 | -10.3 | 20.6 | 8.5 | 4.9 | -14.9 | 6.1 | 14.7 | 1.8 |

| Carmignac Portfolio Emergents | + 3.9 % | + 6.5 % | + 4.4 % |

| Referentie-indicator | + 3.1 % | + 5.4 % | + 4.3 % |

Bron: Carmignac op 28 feb. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: MSCI EM NR index

Recente analyses

Naomi Waistell komt EM equities-team van Carmignac versterken

Carmignac P. Emergents: Brief van de Fondsbeheerders

Carmignac P. Emergents: Brief van de Fondsbeheerders

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)