![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

Carmignac Investissement: Letter from the Fund Manager

![[Management Team] [Author] Older David](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Older-David.png?auto=format%2Ccompress&fit=fill&w=3840)

Reference indicator’s performance

in the 3rd quarter of 2022

Over the period, Carmignac Investissement recorded a performance of -1.56%, below its reference indicator1 (-0.56%).

Market environment

The global macroeconomic backdrop is worse today than it was at the beginning of the third quarter. Worldwide, an increasing share of economies are going into contraction, as inflation begins to pressure margins as well as purchasing power, and tighter financial conditions weigh on demand.

The deteriorating growth outlook first led markets to anticipate an earlier than expected return to accommodative policies, resulting in a sharp rebound in risky assets over July/August as well as lower rates, likely supported by investors’ negative positioning (a “bear market rally”). However, central banks, chief among them the Federal Reserve, have been steadfast in their hawkish posture, reiterating the intention to bring inflation down “whatever the cost”. China remains an exception, maintaining accommodative policies to support faltering growth, worsened by the ongoing “zero covid policy”.

Sharp tightening by Central banks and markets’ disillusion stirred chaos, with volatile moves across asset classes. The yield on the US 10-year bond first dropped 1 percentage point to 2.5% before rallying to 4% over the period. The MSCI World rallied 20% from its low, then corrected 16% from its August high. Oil prices increased by $10 before losing $20 to $90 a barrel. Finally, the Dollar rallied 9% against a basket of currencies.

How did we fare in this context?

In this challenging backdrop, our equity strategy recorded a decline over the period led by the underperformance of growth stocks in the portfolio. While we actively rebalanced the portfolio towards profitable growth companies this year, these companies still trade at elevated multiples and are thus sensitive to the interest rate related multiple compression that we have seen this year. Among the detractors to the performance, our consumer discretionary stocks suffered from an overweight position in JD.com, a China proxy for domestic demand that is still constrained by Covid-related health measures. We remain positive on the stock given the gradual lifting of these restrictions which we expect to accelerate into the end of the year. On the positive side, our stock picking within the industrials sector supported the overall performance; our position in Sunrun, an American provider of residential solar energy generation and battery storage, recorded a decent return on the back of the Inflation Reduction Act (IRA) signed by the Biden administration that commits $369 billion to clean energy and greenhouse gas reduction. Uber Technologies, which reported solid Q2 earnings and is now free cash flow positive, also contributed positively.

Outlook

Central bank hawkishness since the beginning of the year has led to a contraction of market multiples. As of the end of 3Q, the MSCI World was trading at 14x forward earnings, down from 20x at the beginning of the year, one of the steepest contractions on record. As we expect rates to plateau somewhat from here, we see the risk of further sharp multiple compression to be limited. However, we do anticipate a recessionary backdrop as we enter 2023 and therefore see downside risk to forward earnings expectations. The bright side is that this process of cutting forward earnings estimates has begun in recent weeks and should only accelerate over 3Q earnings releases in November, creating a more favorable backdrop for forward returns.

In this context, our strategy consists of building a portfolio incorporating reasonably valued visible growth companies that we believe will outperform the market as economic growth slows and rates plateau, defensive profiles that outperform in a recessionary environment like the Healthcare and Staples sectors, and companies levered to the supply/demand imbalance in the energy sector.

Over the quarter we trimmed or exited names that we found vulnerable to earnings’ disappointment with our current outlook, despite the attractiveness of their business models. This is the case in the digital advertising space, where advertising growth is challenged by slowing economic activity and rising competition for advertising dollars, leading us to reduce our position in Alphabet and exit Meta. We have also reduced our exposure to the semi-conductor space (ASML, Taiwan Semiconductor, Marvell Technology) which, despite being a solid long-term play on digitization, remains exposed to volatility related to the normalization of supply changes and the excess Covid-related demand trends that led to overordering. We have also taken profits on some of our consumer staples names like Constellation Brands and Costco as they have been significant outperformers versus the overall market, while maintaining our staples exposure by adding L’Oreal on its inter-quarter correction. In Healthcare, we increased our exposure to Novo Nordisk, that is seeing incredible forward demand for its Wegovy obesity treatment and added AstraZeneca. It is important to note that when looking for defensive exposure in the Staples or Healthcare sectors, we focus on companies where we can develop a variant view versus the consensus (for example around a new product launch), and thus remain aligned with our investment process.

Within our visible growth exposure, we have taken advantage of significant multiple compression to increase our holding in Amazon, which now represents over 4% of assets, and Palo Alto, a major player in cybersecurity. In a recessionary environment, IT security is one of the few expenditure items that companies are either maintaining or increasing, no longer representing an option but a necessity. We’ve also increased our investment in the online company Booking.com, as we believe the market is too bearish on forward travel trends in Europe, reflected in a valuation at a discount to the market with much better fundamentals. We have also initiated a new position in Stryker, a US company specialized in robotic surgery and a big winner for us in 2020 and 2021. We see elective surgery procedures finally begin to normalize after Covid-era headwinds.

We start off this new quarter with a highly diversified portfolio in terms of sector, geography, style, and biases. 36% of our holdings trade at below 20x forward PE, and 40% of our portfolio has a beta below 1. The core of our portfolio is comprised of quality growth names (39%), which we balance out with an allocation to the energy sector (10%) and high growth names (11%) which valuation has substantially contracted. Finally, we hold 9% in cash, which we will steadily redeploy throughout the next quarter.

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

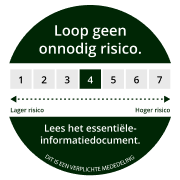

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Rendement

| Carmignac Investissement | 2.1 | 4.8 | -14.2 | 24.7 | 33.7 | 4.0 | -18.3 | 18.9 | 25.0 | 1.0 |

| Referentie-indicator | 11.1 | 8.9 | -4.8 | 28.9 | 6.7 | 27.5 | -13.0 | 18.1 | 25.3 | 2.3 |

| Carmignac Investissement | + 11.1 % | + 11.8 % | + 5.8 % |

| Referentie-indicator | + 12.0 % | + 14.0 % | + 9.9 % |

Bron: Carmignac op 28 feb. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: MSCI AC World NR index

Recente analyses

Aanpak Trump 2.0 en DeepSeek met diversificatie en overtuigingen

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement: Brief van de Fondsbeheerder

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Al 35 jaar in de wereldwijde aandelenarena, en nog vele te gaan

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.