![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

Carmignac Investissement: Letter from the Fund Managers

![[Management Team] [Author] Older David](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Older-David.png?auto=format%2Ccompress&fit=fill&w=3840)

In the second quarter of 2023, Carmignac Investissement recorded a performance of +4.7%, below that of its reference indicator1 (+5.7%).

Market environment during the period

The resilience of economic growth in the United States has consistently defied investor expectations throughout the quarter. Despite increasingly stringent financial conditions, consumer demand and employment trends in the US have demonstrated remarkable stability. On the other hand, the European economy has encountered a slowdown as the tightening of monetary policy begins to exert its influence on the real economy. Nevertheless, both in the US and Europe, core inflation has remained stubbornly persistent, prompting central banks to reinforce their commitment to maintaining a restrictive monetary policy. Meanwhile, in the East, China's economic momentum has encountered a significant obstacle, further contributing to an already tense geopolitical landscape.

In this complex environment, stock markets have witnessed remarkable performance, reaching new highs over the course of one year, and even multiple years, despite prevailing uncertainty surrounding interest rates. It is worth noting that the surge in US equity markets has primarily been driven by the flourishing artificial intelligence investment theme, with the Big Tech 7 significantly outperforming the rest of the market.

How did we fare in this context?

During the period, we delivered a positive performance. Although our exposure to the Chinese market had a considerable negative impact on our overall performance, we were able to generate returns through our strategic investments in key sectors. Notably, our holdings in the technology sector, including companies such as Oracle, Microsoft, and American Micro Devices, proved to be instrumental in driving our positive performance. Additionally, our allocation to the healthcare sector, with a focus on Eli Lilly, further contributed to our overall performance.

Outlook

In the current economic climate, marked by resilient economies and persistent inflation, we believe that central banks will maintain their stance without pivoting in the second half of the year. However, returning to the 2% inflation target will be more complex than expected, requiring higher unemployment and interest rates. We therefore anticipate a synchronized slowdown in the second half of the year, with a late 2023 recession in the USA, stagnation in Europe and moderate growth in China.

Against this backdrop, we have continued to increase our exposure to the healthcare sector, which is now our main overweight in the fund. The sector’s defensive attributes and secular growth profile, thanks to innovation, should stand out in a gloomy macroeconomic environment. Eli Lilly is the biggest holding of the Fund: its weight loss drug Mounjaro addresses a huge market with highly efficacious results; importantly we expect insurers and governments to embrace its use due to the positive long term effects weight loss can have on overall health care costs.

Simultaneously, we strategically target opportunities driven by long-term structural trends, presenting enticing short and medium-term prospects. In particular, we capitalized on the remarkable advancements in artificial intelligence, and the revenue opportunity linked to it. We invest across the value chain from semiconductors to cloud computing to cybersecurity. In our opinion, Microsoft is a key near term beneficiary of the proliferation of AI given 1) its control stake in OpenAI, which can ideally be utilized within its Azure cloud infrastructure allowing enterprises to capitalize on AI initiatives, and 2) its plan to incorporate an AI “copilot” into the widely used Office365 software suite to accelerate user productivity.

To adapt to a stickier inflationary/higher interest rate backdrop than over the previous decade, we maintain an exposure to growth companies but within a wider set of sectors. Over the last year, we have reinforced our investments in the industrial sector in which we are very selective: avoiding short cycle exposure to favor long cycle plays. Airbus, the leading supplier in a secularly growing commercial aerospace market, is our biggest weight in the sector. A tight aircraft supply market given strong structural travel trends will provide a solid demand backdrop as Airbus ramps up production at higher margin than during the pre-COVID era.

Finally, we maintain a targeted exposure to China by focusing on domestic companies with sound fundamentals and highly attractive valuations. If until now, the negative news flow on both growth and geopolitics kept hurting equity markets without discrimination, we are convinced that stock selection will prevail again.

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

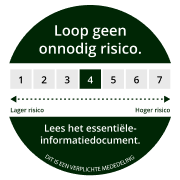

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Rendement

| Carmignac Investissement | 2.1 | 4.8 | -14.2 | 24.7 | 33.7 | 4.0 | -18.3 | 18.9 | 25.0 | 1.0 |

| Referentie-indicator | 11.1 | 8.9 | -4.8 | 28.9 | 6.7 | 27.5 | -13.0 | 18.1 | 25.3 | 2.3 |

| Carmignac Investissement | + 11.1 % | + 11.8 % | + 5.8 % |

| Referentie-indicator | + 12.0 % | + 14.0 % | + 9.9 % |

Bron: Carmignac op 28 feb. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) .

Referentie-indicator: MSCI AC World NR index

Recente analyses

Aanpak Trump 2.0 en DeepSeek met diversificatie en overtuigingen

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Investissement: Brief van de Fondsbeheerder

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Al 35 jaar in de wereldwijde aandelenarena, en nog vele te gaan

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële informatiedocument /prospectus voordat u een beleggingsbeslissing neemt. Dit document is bestemd voor professionele cliënten.

Dit document mag zonder voorafgaande toestemming van de Beheermaatschappij niet geheel of gedeeltelijk worden gereproduceerd. Het is geen aanbod tot inschrijving, noch een beleggingsadvies. Het is niet bedoeld als boekhoudkundig, juridisch of fiscaal advies, en mag derhalve ook niet als zodanig worden beschouwd. Het is uitsluitend ter informatie aan u verstrekt en het mag niet als betrouwbaar meetinstrument worden gezien voor het beoordelen van de verdiensten van het beleggen in effecten of belangen waaraan in dit document wordt gerefereerd, noch mag het voor andere doeleinden worden gebruikt. De in dit document opgenomen informatie kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Deze informatie dateert van de datum waarop dit document is geschreven en is afkomstig van zowel bedrijfseigen als niet-bedrijfseigen bronnen die Carmignac betrouwbaar acht, maar is niet per se compleet en gegarandeerd nauwkeurig. Carmignac als organisatie, haar management en individuele medewerkers garanderen geenszins de nauwkeurigheid en betrouwbaarheid van deze informatie en stellen zich op generlei wijze aansprakelijk voor vergissingen en weglatingen (ook niet in geval van nalatigheid, van wie dan ook).

In het verleden behaalde resultaten zijn geen garantie voor de toekomst.

De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager. De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Voor bepaalde personen of landen kan de toegang tot de fondsen aan beperkingen onderhevig zijn. Dit document richt zich niet tot personen die vallen onder een rechtsgebied waar (vanwege de nationaliteit of woonplaats van de desbetreffende persoon of om andere redenen) de informatie in dit document of de beschikbaarheid daarvan verboden is. Personen voor wie een dergelijk verbod geldt, hebben geen toegang tot deze informatie. Welke belastingen er worden geheven, hangt van de situatie van het individu af. De fondsen zijn niet geregistreerd voor de retailmarkt in Azië, Japan en Noord-Amerika, en zijn niet geregistreerd in Zuid-Amerika. Carmignac Fondsen zijn in Singapore als buitenlandse belegging met beperkende voorwaarden geregistreerd (uitsluitend voor professionele cliënten). De fondsen zijn niet geregistreerd in het kader van de Amerikaanse Securities Act van 1933. In overeenstemming met de Amerikaanse Regulation S en de FATCA mag het fonds niet ten gunste van of uit naam van een "U.S. person" direct of indirect aangeboden of verkocht worden. Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. Het prospectus, de KID, de NIW en de jaarlijkse periodieke verslagen van het fonds zijn beschikbaar op www.carmignac.com, of op aanvraag bij de Beheermaatschappij. De risico's, vergoedingen en lopende kosten zijn beschreven in de KID (Essentiële informatiedocument). De KID dient voorafgaand aan iedere inschrijving aan de inschrijver beschikbaar te worden gesteld. De inschrijver dient de KID te lezen. Beleggers kunnen hun kapitaal gedeeltelijk of geheel verliezen aangezien het fondskapitaal niet wordt gegarandeerd. Aan de fondsen is een risico van kapitaalverlies verbonden. De beheermaatschappij kan op elk moment besluiten de marketing in uw land stop te zetten. Beleggers kunnen toegang krijgen tot een samenvatting van hun rechten in het Nederlands via de volgende link in sectie 5 getiteld "Samenvatting van de beleggersrechten"

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.