Een ongebruikelijke discrepantie

Carmignac’s Note

Hoe valt de verwachte scherpe stijging van de bedrijfswinsten te rijmen met de toestand van de Amerikaanse economie, die te kampen heeft met trage groei en desinflatie?

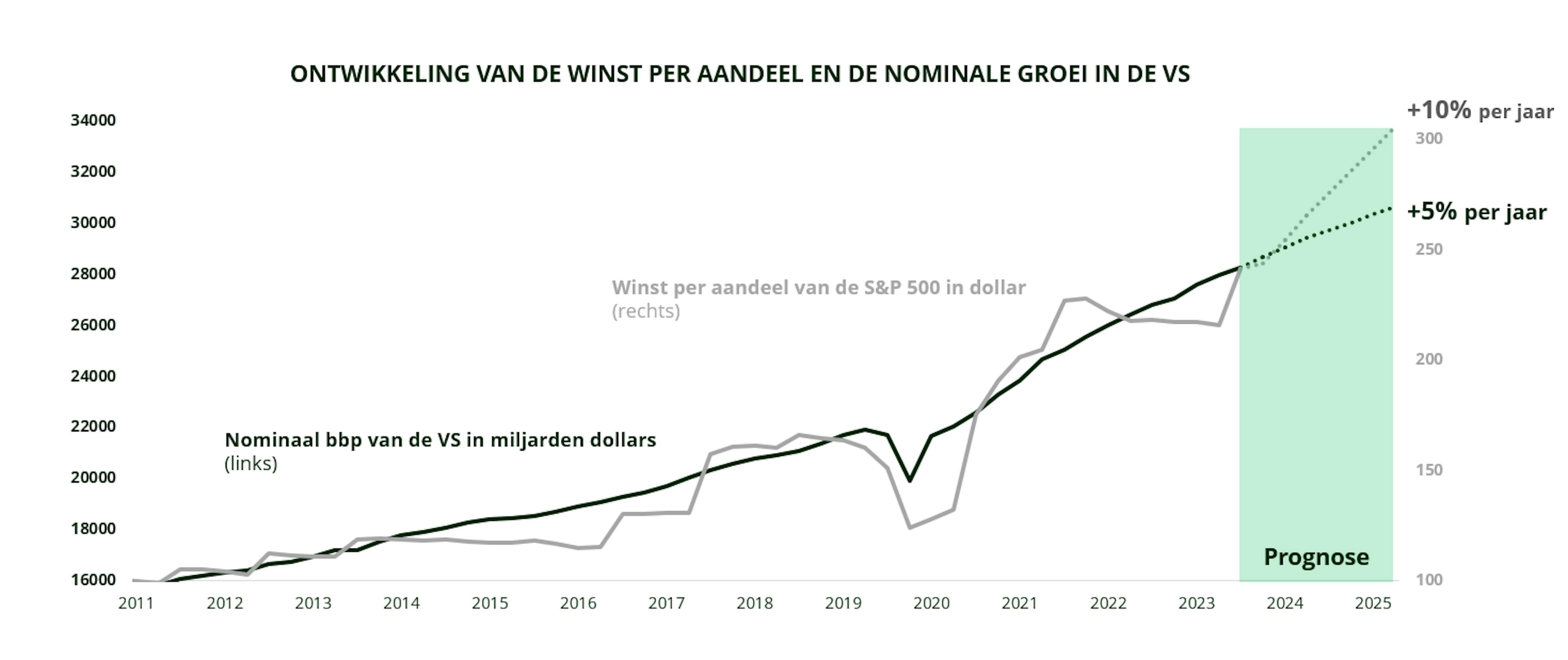

De bovenstaande grafiek geeft de ongebruikelijke discrepantie weer in de Verenigde Staten tussen de consensusvooruitzichten voor de winstgroei van largecaps en de economische groei. De winstgroei zal dit jaar en volgend jaar naar verwachting +10% bedragen, terwijl er een nominale economische groei (inclusief inflatie) van +4 tot +5%1 wordt verwacht.

In een economie komt de groei van de bedrijfsresultaten op middellange termijn meestal overeen met de nominale groei. Dit komt door verschillende factoren: bedrijven vormen een integraal onderdeel van de economie en hun prestaties zijn daarom nauw verbonden met de bedrijvigheid2; groei van de productiviteit draagt bij aan een stijging van de algehele economische groei én van de bedrijfswinsten; en ten slotte is het effect van de inflatie op de verkoopprijzen en de kosten geïntegreerd in de nominale winsten van bedrijven. Een verschil van 5 tot 10 procentpunten tussen beide factoren over een periode van één tot twee jaar is dan ook een anomalie. Hoe valt in de huidige situatie de verwachte forse stijging van de bedrijfswinsten te rijmen met de trage economische groei3 en de desinflatie, die resulteren in een lage nominale groei?

De verwachte sterke groei van de bedrijfsresultaten is grotendeels, maar niet uitsluitend, gebaseerd op de populariteit van de technologische sectoren, en vooral het thema artificiële intelligentie. We kunnen er in alle redelijkheid van uitgaan dat de exponentiële winstgroei van de bedrijven in die sector op een gegeven moment stagneert (de sector als geheel vertegenwoordigt de helft van de winststijging van de S&P 500-index). De algemene winstvooruitzichten, die in dat geval alleen zouden worden ondersteund door de conjunctuurgevoeligere sectoren, zouden op een teleurstelling kunnen uitlopen en bijdragen aan een neerwaartse convergentie van de winsten en de economische groei.

Deze context is gunstig voor effecten met duidelijke vooruitzichten en vormt een aanleiding om minder te beleggen in de populairste effecten, die in hogere mate zijn blootgesteld aan het risico van teleurstelling, ten gunste van defensieve waarden en segmenten. Hoe het ook zij, doordat de stijging van de markten sterk geconcentreerd is op een zeer beperkt aantal aandelen, moeten we onze portefeuilles diversifiëren door te beleggen in aandelen en sectoren die momenteel weinig op de voorgrond treden.

Het is ook mogelijk dat de winsten en de economie zullen convergeren dankzij een stijging van de groei. Die groei is immers verrassend veerkrachtig gebleken en bleek in staat om een algemeen verwachte recessie om te zetten in een 'zachte landing'. Dus waarom zou die sterke groei niet nog meer verrassingen in petto hebben? Het wordt steeds waarschijnlijker dat Trump de Amerikaanse presidentsverkiezingen gaat winnen. De verwachting is dan ook dat het beleid gericht zal worden op het stimuleren van de groei via de aanbodzijde, zoals Reagan dat begin jaren tachtig heeft gedaan. Concreet bestaat een dergelijk beleid uit belastingverlagingen voor bedrijven, deregulering en industriële investeringen. Zo'n beleid zou dus al snel gepaard gaan met een hogere inflatie, waardoor ook de nominale groei zou stijgen.

Deze hypothese heeft zijn voordelen. Concretisering ervan zou resulteren in een verlenging van de groeicyclus, wat gunstig is voor de daarmee gecorreleerde sectoren van de aandelenmarkt, die beter dan andere sectoren in staat zijn zich aan te passen als de rente omhooggaat als gevolg van de stijgende inflatie.

Net als bij de hypothese van een teleurstellend verloop van de winstgroei, is het zaak om de waarderingen scherp in het oog te houden en een portefeuille samen te stellen die is aangepast aan de omgeving die zich nu begint af te tekenen en aan de daaraan gerelateerde risico's.

Recente analyses

Donald Trump makes the Rest of the World Great Again

Artificiële intelligentie in beweging

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)