Ons maandelijkse beleggingsoverzicht: Oktober 2022

Hoe strak kun je een snaar spannen voordat hij breekt?

Vorige maand gingen beleggers ervan uit dat de centrale banken uiteindelijk als een gitarist te werk zouden gaan. Bij het stemmen van zijn instrument zoekt de gitarist de juiste toonhoogte door met de stemknoppen de snaren strakker of losser te draaien. Die handeling vereist echter een zekere vaardigheid, in de wetenschap dat een snaar kan breken als hij te strak wordt aangetrokken. Daarom gaan gitaristen zorgvuldig te werk. Telkens wanneer ze een snaar spannen, luisteren ze naar de toon voordat ze, als dat nodig is, de spanning opnieuw aanpassen.

In oktober hoopten beleggers dus dat de centrale banken dezelfde voorzorgsmaatregelen in acht zouden nemen bij het aanpassen van hun monetair beleid in reactie op de inflatie, om te voorkomen dat er een snaar zou breken. Anders gezegd, dat ze de financiële stabiliteit zouden handhaven. De Bank of England had immers besloten de monetaire verkrapping niet te beëindigen toen de exponentiële stijging van de langetermijnrente een bedreiging begon te vormen voor de Britse pensioenfondsen.

Beleggers hoopten dat 's werelds grootste geldschieters ook naar de toonhoogte zouden luisteren bij het afstemmen van hun snaren voordat ze weer aan de stemknoppen draaiden. Met andere woorden, dat ze de tijd zouden nemen om de effecten van het huidige renteniveau op de reële economie te beoordelen. Dit was ongetwijfeld ook de hoop van een aantal vertegenwoordigers van de centrale banken, als we afgaan op het ongemak, beschreven in de Wall Street Journal, waarmee ze het strakke tempo van de renteverhogingen van de Amerikaanse Federal Reserve (Fed) gadeslaan, of het besluit van de Bank of Canada om de rente met 50 basispunten (bp) te verhogen in plaats van de verwachte 75, uit angst voor een vertraging van zowel de vraag als de huizenmarkt.

Gaan de centrale banken zich meer zorgen maken over de groei?

Voorzichtigheid is hier op zijn plaats. Het zou een vergissing zijn om te denken dat het monetair beleid een andere wending zal nemen. De inflatie heeft weliswaar al een piek bereikt, maar is nog steeds hoog en de kans is groot dat dit de komende tijd zo zal blijven. Bovendien verschilt de tolerantiedrempel van regeringen en instellingen waarschijnlijk van land tot land, aangezien hun economieën sterk uiteenlopende kenmerken vertonen. Om er nog maar over te zwijgen dat de Europese Centrale Bank (ECB) vorige maand de rente met 75 basispunten verhoogde, de derde achtereenvolgende draai aan de stemknoppen sinds het begin van het jaar.

Het blijft een feit dat zowel centrale banken als beleggers zich waarschijnlijk steeds meer zorgen zullen maken over de groei, die zeer teleurstellend belooft te worden als gevolg van de schadelijke gevolgen van de aanhoudende inflatie, zoals blijkt uit de afkalvende activiteit van grote technologische groepen en hun weinig bemoedigende vooruitzichten. Dus terwijl 2022 het jaar zou kunnen zijn waarin de meeste renteverhogingen worden doorgevoerd en centrale banken haastig de korte rente opkrikken, zou 2023 wel eens een jaar van observatie kunnen worden voor centrale banken waarin ze de gevolgen van de renteverhogingen op hun economie gaan bestuderen.

De hoop dat de centrale banken zich meer zouden gaan interesseren in de economische groei, zorgde ervoor dat de obligatiemarkt zich in oktober enigszins kon herstellen (het rendement op tienjarige Amerikaanse staatsobligaties steeg naar 4,3%, maar zakte vervolgens weer onder de 4%). De euro steeg ten opzichte van de dollar en de aandelenmarkten in ontwikkelde landen zaten weer in de lift.

De opkomende markten hadden daarentegen te lijden onder de politieke situatie in China, waar president Xi Jinping tijdens het twintigste communistische partijcongres zijn machtspositie consolideerde, wat doet vermoeden dat het tijdperk van het zero-covidbeleid en economisch interventionisme nog lang niet voorbij is. Toch zal de Chinese regering naar verwachting nieuwe maatregelen blijven treffen om de groei te stimuleren, waarvan de meeste waarschijnlijk zullen worden aangekondigd op de Centrale Economische Werkconferentie in december.

Wijzigingen in de portefeuille van Carmignac Patrimoine

Om te profiteren van de algemene neerwaartse trend en het pessimisme dat begin oktober weer de overhand kreeg, en gelet op de naderende inflatiepiek (basiseffecten van vorig jaar, maatregelen om het negatieve effect van de hoge energiekosten te temperen) en de veranderde stemming op de markten toen de centrale banken een andere toon aansloegen, namen we winst op de meeste van onze afdekkingsposities op de aandelenmarkten. Deze beslissing werd ook ingegeven door wat de financiële geschiedenis ons leert, namelijk dat er in een dalende markt soms stevige rally's kunnen ontstaan die langere tijd kunnen aanhouden.

Wij zijn van mening dat het extreme pessimisme van dit moment en de dalende waarderingen, waardoor bepaalde activa aantrekkelijk zijn geworden, waarschijnlijk tot het einde van het jaar een positieve impact zullen hebben op de zogeheten "aandelen met een voorspelbare groei" in onze portefeuille. We hebben ook een aantal afdekkingsposities van onze obligatieportefeuille opgeheven.

Door de stabilisatie van de rentetarieven zouden de obligatiemarkten als geheel weer wat lucht moeten krijgen, en meer specifiek de bedrijfsobligatiemarkten, waar het wanbetalingspercentage naar verwachting veel lager zal zijn dan de huidige waarderingen suggereren. Gezien het huidige rendement van het obligatiegedeelte van het fonds (ongeveer 6%), kunnen we stellen dat het verstrijken van de tijd een gunstige factor is voor de huidige portefeuille, wat een nauwgezette effectenselectie mogelijk maakt.

Aandelen

We hebben onze blootstelling aan basisconsumptiegoederen verhoogd, omdat het een veerkrachtige sector is. De druk op de marges neemt immers toe en men vreest dat de uitgaven van de huishoudens gaan dalen.

We hebben onze blootstelling aan de voedings- en drankensector verhoogd, omdat die overeind kan blijven tijdens een recessie. De stijgende inkomsten van Coca-Cola van het afgelopen kwartaal wijzen in die richting.

Obligaties

In reactie op de tegenvallende groeivooruitzichten hebben we onze allocatie aan langlopende Amerikaanse staatsobligaties verhoogd, doordat we een zekere discrepantie tussen de prijzen en de kerncijfers hebben geconstateerd. Zo is de 30-jaarsrente gestegen tot 4,4% (+1% in één maand), hoewel de groeivooruitzichten somberder zijn geworden.Goud

We hebben onze blootstelling aan goud verhoogd, dat zijn status van veilige haven naar verwachting weer terug zal krijgen wanneer de reële rente gaat dalen als gevolg van de economische vertraging.De markten kennen geen eenrichtingsverkeer en als de hele markt een scherpe daling laat zien, is het heel belangrijk om te begrijpen dat je maar beter tegen de stroom in kunt zwemmen om een minder gecorreleerd rendement te behalen, en dat je de snaren niet altijd tot het uiterste moet spannen, om te voorkomen dat ze breken.

Carmignac Patrimoine A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 5 jaar

- SFDR-fondscategorieën**

- Artikel 8

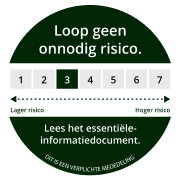

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Recente analyses

Artificiële intelligentie in beweging

2024 Recap: 10 feiten die een verhaal vertellen

Disclaimer Publicitaire mededeling bestemd voor professionele cliënten. Raadpleeg de KIID/het prospectus voordat u een definitieve beleggingsbeslissing neemt. Dit document mag niet geheel of gedeeltelijk worden gereproduceerd zonder de voorafgaande toestemming van de Beheermaatschappij. Het vormt geen inschrijvingsaanbod, noch een beleggingsadvies. Dit document is niet bedoeld als en mag niet worden gebruikt voor boekhoudkundig, juridisch of fiscaal advies. Dit document wordt u uitsluitend ter informatie verstrekt en u mag het niet gebruiken om een oordeel te vormen over de voordelen van beleggingen in effecten of participaties die in dit document worden beschreven, noch voor enig ander doel. De informatie in dit document kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. De informatie in dit document is actueel op de datum van schrijven en is afkomstig van interne en externe bronnen die door Carmignac als betrouwbaar worden beschouwd, is niet noodzakelijkerwijs volledig en de juistheid ervan kan niet worden gegarandeerd. De nauwkeurigheid of betrouwbaarheid ervan wordt dan ook niet gegarandeerd en Carmignac, haar bestuurders, medewerkers en agenten zijn op geen enkele wijze aansprakelijk voor fouten en weglatingen (inclusief aansprakelijkheid jegens een persoon voor nalatigheid). In het verleden behaalde resultaten bieden geen garantie voor toekomstige prestaties. De resultaten zijn na aftrek van de kosten (exclusief eventuele door de distributeur in rekening gebrachte instapkosten). Het rendement van aandelen waarvan het valutarisico niet is afgedekt, kan zowel stijgen als dalen als gevolg van wisselkoersschommelingen. Verwijzingen naar bepaalde effecten of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd. Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs. Risicoschaal van de EBI/KIID (document met Essentiële Beleggersinformatie). Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. De aanbevolen minimale beleggingstermijn is een minimale periode en mag niet worden beschouwd als een aanbeveling om de belegging aan het einde van die periode te verkopen. Morningstar Rating™: © 2022 Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document: is eigendom van Morningstar en/of zijn content providers; mag niet worden verveelvoudigd of verspreid; gaat niet gepaard met enige garantie omtrent de betrouwbaarheid, volledigheid of relevantie ervan. Noch Morningstar noch zijn content providers zijn verantwoordelijk voor schade of verlies als gevolg van het gebruik van de genoemde informatie. De toegang tot het fonds kan voor bepaalde personen of in bepaalde landen aan beperkingen onderhevig zijn. Dit document is niet gericht aan personen in rechtsgebieden waar dit document of het beschikbaar stellen ervan verboden is (omwille van de nationaliteit of woonplaats van de persoon of om enige andere reden). Personen op wie dergelijke beperkingen van toepassing zijn, mogen dit document niet raadplegen. De fiscale behandeling is afhankelijk van de situatie van elke persoon. De fondsen zijn niet geregistreerd voor distributie in Azië, Japan, Noord-Amerika, en zijn evenmin geregistreerd in Zuid-Amerika. De Carmignac-fondsen zijn in Singapore geregistreerd als buitenlandse beleggingsfondsen die uitsluitend bestemd zijn voor professionele cliënten. De fondsen zijn niet geregistreerd krachtens de US Securities Act van 1933. Het fonds kan in de zin van de Amerikaanse Regulation S en de FATCA niet direct of indirect worden aangeboden of verkocht voor rekening of ten gunste van een "US person". De risico's en kosten in verband met de fondsen worden beschreven in het document met essentiële beleggersinformatie (EBI/KIID). De EBI/KIID moet ter beschikking van de belegger worden gesteld vóór zijn inschrijving. Inschrijvers dienen kennis te nemen van de EBI/KIID. Aangezien de fondsen geen kapitaalgarantie bieden, kunnen beleggers hun kapitaal geheel of gedeeltelijk verliezen. Elke belegging in het fonds houdt een risico op kapitaalverlies in. Het prospectus, de EBI/KIID, de NIW en de jaarverslagen van de fondsen zijn te vinden op www.carmignac.com, en kunnen worden aangevraagd bij de beheermaatschappij. Carmignac Portfolio verwijst naar de subfondsen van de SICAV Carmignac Portfolio, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn. De fondsen zijn gemeenschappelijke beleggingsfondsen naar Frans recht die voldoen aan de voorwaarden van de ICBE- of de AIFM-richtlijn. De beheermaatschappij kan op elk moment beslissen om de verkoop in uw land stop te zetten. Via de volgende link kan een overzicht worden geraadpleegd van de rechten van beleggers in het Nederlands (paragraaf 6: "Samenvatting van de rechten van beleggers"): https://www.carmignac.nl/nl_NL/article-page/wettelijke-informatie-1761 In Zwitserland: Het prospectus, het KIID en de jaarverslagen van het fonds zijn beschikbaar op de site www.carmignac.ch en bij onze vertegenwoordiger in Zwitserland (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. De betaalagent in Zwitserland is CACEIS Bank, Montrouge, filiaal Nyon/Suisse, Route de Signy 35, CH-1260 Nyon, Zwitserland. Via de volgende link kan een overzicht worden geraadpleegd van de rechten van beleggers in het Nederlands (paragraaf 6: "Samenvatting van de rechten van beleggers"): https://www.carmignac.nl/nl_NL/article-page/wettelijke-informatie-1761 De gegevens die op deze presentatie worden gepubliceerd, zijn het exclusieve eigendom van hun eigenaren, zoals vermeld op elke pagina.

CARMIGNAC GESTION – 24, place Vendôme – F-75001 Parijs – Tel.: (+33) 01 42 86 53 35 Door de AMF goedgekeurde maatschappij voor portefeuillebeheer. Naamloze vennootschap met een vermogen van EUR 15.000.000 – HR Parijs B 349 501 676

CARMIGNAC GESTION Luxembourg, City Link - 7, rue de la Chapelle - L-1325 Luxembourg - Tel.: (+352) 46 70 60 1 - Dochteronderneming van Carmignac Gestion. Door de CSSF goedgekeurde beheermaatschappij van beleggingsfondsen. Naamloze vennootschap met een vermogen van EUR 23.000.000 - HR Luxemburg B67549

![[Management Team] [Author] Thozet Kevin](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Thozet-Kevi.png?auto=format%2Ccompress&fit=fill&w=3840)