![[Main Media] [Carmignac Note]](https://carmignac.imgix.net/uploads/article/0001/03/%5BMain-Media%5D-Carmignac%27s-Note_Market_Analysis.jpg?auto=format%2Ccompress&crop=faces&fit=crop&w=3840)

Poetin valt Oekraïne binnen ... op naar een nieuwe wereld?

De inval richt in de eerste plaats natuurlijk veel menselijk leed aan, maar heeft ook economische gevolgen. Voor de overgrote meerderheid van de westerse commentatoren en fondsbeheerders – ook voor ons – kwam hij als een verrassing.

Russische schuldbewijzen maakten op het moment van de invasie slechts een beperkt percentage van onze obligatiefondsen uit, maar toch voelden we de impact. Onze posities waren beperkt in het licht van de solide fundamentele factoren die Russische obligaties hadden vóór het land onverwacht ten oorlog trok, maar hadden een grote impact door de sancties die het Westen tegen Rusland afkondigde. Die lieten sporen na in de waardering van een aantal van onze fondsen.

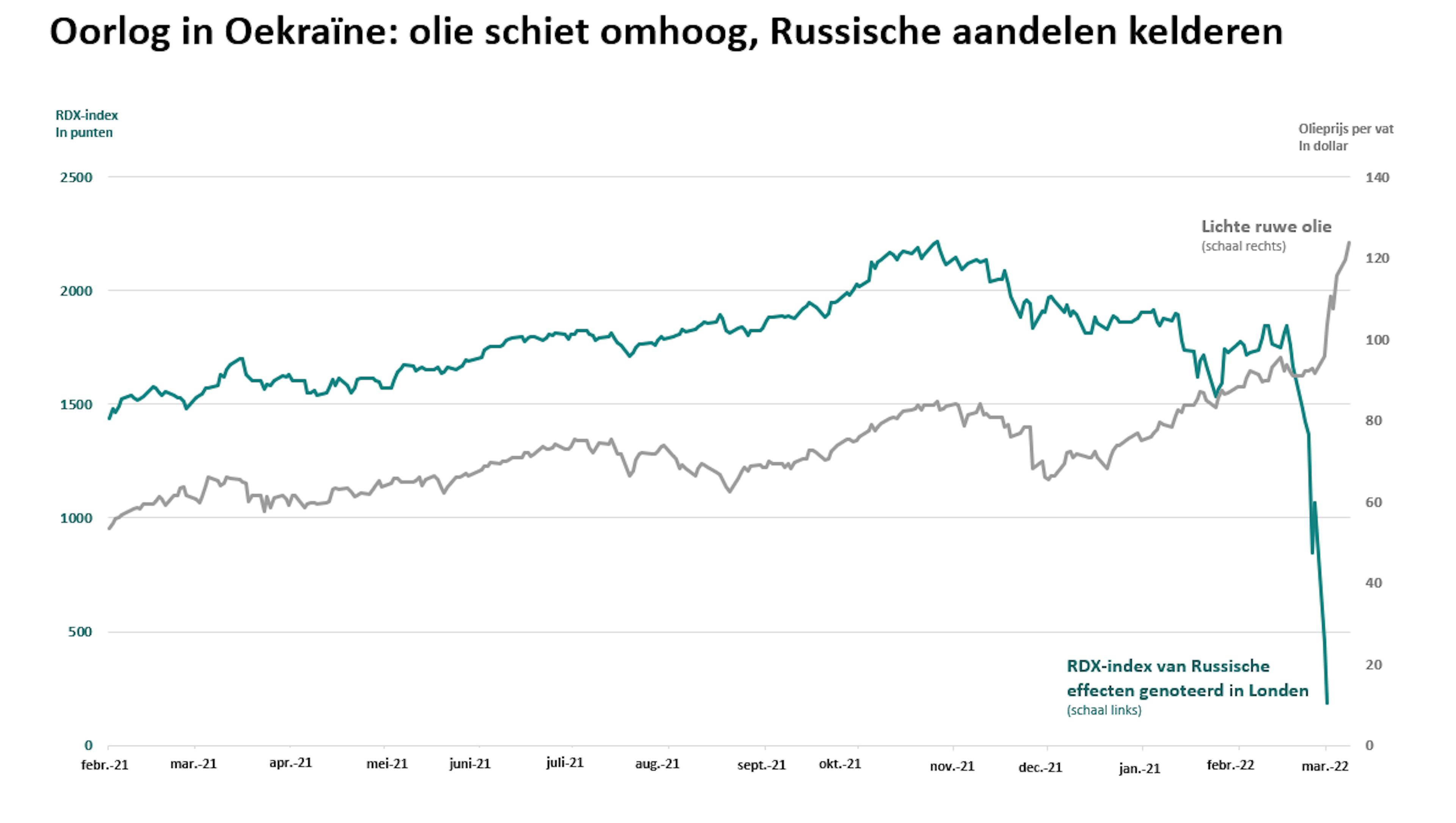

Russische staats- en bedrijfsobligaties verloren namelijk nagenoeg meteen 60% tot 80% van hun waarde. Tegelijk gingen in Groot-Brittannië genoteerde Russische aandelen – vooral banken en producenten van olie of andere industriële grondstoffen – met 92% tot 99% achteruit tussen 16 februari en 1 maart, waarna de handel in die effecten werd opgeschort. Intussen werd gas in Europa tijdelijk 2,5 keer zo duur en steeg de olieprijs met 55%.

Waarom werd er meteen zo heftig gereageerd? De verklaring schuilt in een combinatie van twee afzonderlijke factoren.

Om te beginnen zijn er natuurlijk de sancties van het Westen, die een Franse minister in een vlaag van onbezonnenheid omschreef als "totale economische en financiële oorlogsvoering tegen Rusland", dat wij zullen "doen instorten". De sancties die het hardst aankomen zijn tot nu toe de uitsluiting van een aantal banken uit het internationale betaalsysteem SWIFT, waardoor die de opbrengst van verkooptransacties niet kunnen innen; de bevriezing van de activa van de Russische centrale bank in het buitenland, waardoor die de roebel niet kan verdedigen, maar ook Russische leningen in buitenlandse valuta niet kan terugbetalen; het embargo op de verkoop van technologische goederen en diensten uit het Westen, waardoor heel wat sectoren snel zullen stilvallen; de bevriezing van de buitenlandse tegoeden van de voornaamste Russische leiders en oligarchen, waardoor hun steun voor Vladimir Poetin kan afkalven; het embargo op de aankoop van Russische olie en gas door de Amerikanen en de Britten.

Rusland heeft gereageerd met tegenmaatregelen, zoals een verbod voor binnenlandse bedrijven om hun leningen in buitenlandse valuta's terug te betalen en een verbod op de uitvoer van bepaalde grondstoffen, waardoor er wereldwijd nieuwe knelpunten kunnen ontstaan in de productieketens. De snoeiharde economische sancties zullen de Russische economie snel op droog zaad zetten, maar de tegenmaatregelen die ze oproepen zullen ook de rest van de wereld treffen en de trends versnellen die we al zagen vóór het conflict losbarstte: inflatie en economische vertraging.

De tweede factor die een rol heeft gespeeld in de bruuske terugval van Russische activa en de hogere prijzen van fossiele energie, is de belofte van de financiële wereld om rekening te houden met milieubeheer, maatschappelijke verantwoordelijkheid en behoorlijk bestuur (ESG – Environmental, Social, Governance) en zo de financiering van duurzame ontwikkeling te stimuleren. Een beheermaatschappij die zich daar tegenover klanten, financieel adviseurs en fondsspecialisten toe heeft verbonden, kan in het licht van de Russische invasie niet in Rusland blijven beleggen alsof er niets aan de hand is. Die beleggers – waartoe ook wij behoren – hebben dan ook logischerwijs en terecht besloten om tot nader order geen Russische effecten meer te kopen. Doordat heel wat vermogensbeheerders dezelfde beslissing hebben genomen, zijn Russische activa veel verder teruggevallen dan de economische sancties op zich zouden rechtvaardigen.

Een zeer hoge economische prijs

Door de naleving van die ESG-beloftes, die energie duurder maakt door de energietransitie te versnellen, in combinatie met de sancties, de tegenmaatregelen en de beslissingen van enkele grote westerse bedrijven om hun activiteiten in Rusland te staken, ontstaat een extreme economische situatie. Dat kan als voordeel hebben dat het conflict wellicht sneller dan verwacht zal worden beëindigd door onderhandelingen, omdat de partijen misschien nu al inzien dat de huidige situatie verwoestende gevolgen kan hebben voor de hele wereldeconomie.

Het door de publieke opinie toegejuichte politieke antwoord op de Russische invasie en de beslissingen van westerse beleggers en bedrijven hebben echter een torenhoge economische prijs. Ze illustreren niettemin de nieuwe ambitie in de maatschappij: het verlangen naar een 'morelere' economie, waarbij het streven naar onmiddellijke economische efficiëntie dat decennia lang onze economische keuzes heeft bepaald, op de tweede plaats komt.

Als die nieuwe ambitie standhoudt, zal dat de inflatie blijvend aanwakkeren, los van de huidige prijsstijgingen die zuiver het gevolg zijn van de oorlog in Oekraïne. De inflatoire druk wordt ook hardnekkiger als gevolg van de verstrekkende politieke beslissingen waarmee deze tragische gebeurtenissen – waar we allemaal versteld van staan – gepaard blijken te gaan. Daardoor ontstaan namelijk nieuwe bronnen van inflatie. De energietransitie versnellen, de defensiebudgetten optrekken, de energiebevoorrading transformeren en productieactiviteiten terughalen zijn namelijk stuk voor stuk beslissingen die de inflatie jarenlang zullen opdrijven alvorens enige economische efficiëntiewinst op te leveren.

In die zin lijkt het conflict tussen Rusland en Oekraïne het einde te bespoedigen van de afnemende inflatie die de afgelopen vier decennia heerste dankzij de verregaande wereldwijde economische integratie en een gunstige demografie, en een nieuwe economische orde in te luiden. Die nieuwe orde wordt gekenmerkt door een vorm van economisch terugplooien op zichzelf, een 'de-integratie' om zowel op industrieel gebied als wat betreft energie onafhankelijker te worden nadat de pandemie en de huidige geopolitieke spanningen de noodzaak daarvan nadrukkelijk hebben aangetoond. Die ommekeer van de cyclus op lange termijn, van minder naar meer inflatie, kan de sectoren van de oude economie hun lang vervlogen glans teruggeven, al mogen beleggers niet vergeten dat de vele obstakels voor die wederopstanding rationeel moeten worden geanalyseerd. De technologische vooruitgang helpt die gedeeltelijke terugkeer naar de wereld van vroeger wellicht te bewerkstelligen door op termijn ongeziene efficiëntieverbeteringen mogelijk te maken. Misschien wordt dat wel de 'nieuwe wereld'.

Beleggingsstrategie

De financiële markten waren in februari bijzonder volatiel. Toen Rusland Oekraïne binnenviel, waren de markten toch al kwetsbaar vanwege het vooruitzicht dat de grote westerse centrale banken het monetaire beleid zouden verkrappen. De nieuwe context versterkt de trends die we vóór de Russische invasie al zagen – hardnekkige inflatie en economische vertraging – en die ons er al toe hadden aangezet onze portefeuilles flink bij te sturen. Hoewel Russische activa tot nu toe de grootste terugval kenden, valt nu een wereldwijde besmetting van andere activaklassen te verwachten, te meer omdat het risico op een recessie niet langer te negeren valt.

Onze afdekkingsstrategieën houden het rendement van onze mixfondsen bijzonder goed op peil in deze woelige marktomstandigheden, maar onze blootstelling aan Russische staats- en bedrijfsobligaties in Carmignac Patrimoine, ook al was die met minder dan 5% beperkt, heeft ons punten gekost. Wij openden die posities bijna twee jaar geleden met het oog op de lange termijn op grond van zowel financiële als niet-financiële overwegingen, zoals wij altijd doen. Het conflict heeft de internationale gemeenschap en de beleggers verrast. De ontwrichting van de Russische markt onder druk van de omstandigheden heeft ertoe geleid dat wij niet al onze beleggingen konden verkopen tegen voorwaarden die de belangen van onze cliënten waarborgen.

Wij hebben de risico's in onze portefeuilles in februari verder afgebouwd, vooral naar gelang de oplopende geopolitieke spanningen.

Wij zijn op dit moment bijzonder alert op de mogelijke impact van het militaire conflict in Oekraïne op de aangekondigde verkrapping van het monetaire beleid van de centrale banken. In de Verenigde Staten blijft de impact van het conflict op het door de Federal Reserve aangekondigde beleid wellicht beperkt. Gezien de geografische nabijheid en de veel grotere economische gevolgen van het conflict voor de Europese economie, zal de impact op het toekomstige beleid van de Europese Centrale Bank (ECB) daarentegen wellicht groter zijn, ook al benadrukte de ECB tijdens haar vorige vergadering een week geleden nog vast te houden aan de verkrapping van het monetaire beleid die zij in februari in het vooruitzicht had gesteld. Zij liet dan ook weten de obligatieaankopen uiterlijk in het derde kwartaal van 2022 te willen stopzetten. Niettemin stelde voorzitster Christine Lagarde zich voorzichtigheidshalve flexibel op ten aanzien van de eerste verhoging van de richtrente.

In die omstandigheden hebben wij besloten een sterk defensieve positionering aan te houden, in ieder geval zolang er nog geen uitzicht is op een oplossing voor het conflict, Europa en China nog geen begrotingsstimuli hebben uitgewerkt of de markten nog niet zijn ingestort. Wij blijven de ontwikkelingen in Oekraïne en de verkrapping van het monetaire beleid op de voet volgen. Als de tijd rijp is, zullen wij onze blootstelling weer optrekken door onze afdekking te verminderen. De huidige volatiliteit zal heel wat beleggingskansen bieden, die wij absoluut willen grijpen.

Bij het schrijven van deze Note, op 14 maart, bedroeg de weging van aandelen in de Patrimoine-fondsen minder dan 5% en lag de rentegevoeligheid in het obligatiegedeelte dicht bij nul.

Bronnen: Carmignac, Bloomberg, 10/03/2022

Carmignac Patrimoine A EUR Acc

- Aanbevolen minimale beleggingstermijn

- 3 jaar

- SFDR-fondscategorieën**

- Artikel 8

- Risicoschaal*

*Risicocategorie van het KID (essentiële-informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen. **De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Recente analyses

Donald Trump makes the Rest of the World Great Again

Artificiële intelligentie in beweging

2024 Recap: 10 feiten die een verhaal vertellen

Publicitaire mededeling

Dit is een publicitaire mededeling. Dit document mag niet geheel of gedeeltelijk worden gereproduceerd zonder de voorafgaande toestemming van de Beheermaatschappij. Het vormt geen inschrijvingsaanbod, noch een beleggingsadvies. Dit document is niet bedoeld als en mag niet worden gebruikt voor boekhoudkundig, juridisch of fiscaal advies. Dit document wordt u uitsluitend ter informatie verstrekt en u mag het niet gebruiken om een oordeel te vormen over de voordelen van beleggingen in effecten of participaties die in dit document worden beschreven, noch voor enig ander doel. De informatie in dit document kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. De informatie in dit document is actueel op de datum van schrijven en is afkomstig van interne en externe bronnen die door Carmignac als betrouwbaar worden beschouwd, is niet noodzakelijkerwijs volledig en de juistheid ervan kan niet worden gegarandeerd. De nauwkeurigheid of betrouwbaarheid ervan wordt dan ook niet gegarandeerd en Carmignac, haar bestuurders, medewerkers en agenten zijn op geen enkele wijze aansprakelijk voor fouten en weglatingen (inclusief aansprakelijkheid jegens een persoon voor nalatigheid).

In het verleden behaalde resultaten bieden geen garantie voor toekomstig rendement. De resultaten zijn na aftrek van de kosten (exclusief eventuele door de distributeur in rekening gebrachte instapkosten).

Het rendement van aandelen waarvan het valutarisico niet is afgedekt, kan zowel stijgen als dalen als gevolg van wisselkoersschommelingen.

Verwijzingen naar bepaalde effecten of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs. Risicoschaal van de EBI/KIID (document met Essentiële Beleggersinformatie). Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen.

De aanbevolen minimale beleggingstermijn is een minimale periode en mag niet worden beschouwd als een aanbeveling om de belegging aan het einde van die periode te verkopen. Morningstar Rating™: © 2021 Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document: is eigendom van Morningstar en/of zijn content providers; mag niet worden verveelvoudigd of verspreid; gaat niet gepaard met enige garantie omtrent de betrouwbaarheid, volledigheid of relevantie ervan. Noch Morningstar noch zijn content providers zijn verantwoordelijk voor schade of verlies als gevolg van het gebruik van de genoemde informatie. De toegang tot het fonds kan voor bepaalde personen of in bepaalde landen aan beperkingen onderhevig zijn. Dit document is niet gericht aan personen in rechtsgebieden waar dit document of het beschikbaar stellen ervan verboden is (omwille van de nationaliteit of woonplaats van de persoon of om enige andere reden). Personen op wie dergelijke beperkingen van toepassing zijn, mogen dit document niet raadplegen. De fiscale behandeling is afhankelijk van de situatie van elke persoon. De fondsen zijn niet geregistreerd voor distributie in Azië, Japan, Noord-Amerika, en zijn evenmin geregistreerd in Zuid-Amerika. De Carmignac-fondsen zijn in Singapore geregistreerd als buitenlandse beleggingsfondsen die uitsluitend bestemd zijn voor professionele cliënten. De fondsen zijn niet geregistreerd krachtens de US Securities Act van 1933. Het fonds kan in de zin van de Amerikaanse Regulation S en de FATCA niet direct of indirect worden aangeboden of verkocht voor rekening of ten gunste van een "US person". De risico's en kosten in verband met de fondsen worden beschreven in het document met essentiële beleggersinformatie (EBI/KIID). De EBI/KIID moet ter beschikking van de belegger worden gesteld vóór zijn inschrijving. Inschrijvers dienen kennis te nemen van de EBI/KIID. Elke belegging in het fonds houdt een risico op kapitaalverlies in.

Het prospectus, de EBI/KIID, de NIW en de jaarverslagen van de fondsen zijn te vinden op www.carmignac.com, en kunnen worden aangevraagd bij de beheermaatschappij.De beheermaatschappij kan op elk moment beslissen om de verkoop in uw land stop te zetten. Via de volgende link kan een overzicht worden geraadpleegd van de rechten van beleggers in het Nederlands (paragraaf 6: "Samenvatting van de rechten van beleggers"): https://www.carmignac.nl/nl_NL/article-page/wettelijke-informatie-1761 Carmignac Portfolio verwijst naar de subfondsen van de SICAV Carmignac Portfolio, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De fondsen zijn gemeenschappelijke beleggingsfondsen naar Frans recht die voldoen aan de voorwaarden van de ICBE- of de AIFM-richtlijn. Copyright: De via deze presentatie gepubliceerde gegevens zijn de exclusieve eigendom van hun houder zoals vermeld op iedere pagina.

CARMIGNAC GESTION – 24, place Vendôme – F-75001 Parijs – Tel.: (+33) 01 42 86 53 35

Door de AMF goedgekeurde maatschappij voor portefeuillebeheer.

Naamloze vennootschap met een vermogen van EUR 15.000.000 – HR Parijs B 349 501 676

CARMIGNAC GESTION Luxembourg, City Link - 7, rue de la Chapelle - L-1325 Luxembourg - Tel.: (+352) 46 70 60 1

Filiaal van Carmignac Gestion. Door de CSSF goedgekeurde beheermaatschappij van beleggingsfondsen.

Naamloze vennootschap met een vermogen van EUR 23.000.000 - HR Luxemburg B67549