Deelnemingsrechten

FR0010135103

Een kant-en-klare wereldwijde oplossing voor verschillende marktomstandigheden

- Toegang tot meerdere rendementsbronnen op wereldschaal: aandelen, obligaties en internationale valuta's

- Dynamisch en flexibel beheer om snel in te spelen op bepaalde evoluties in de markt

Belangrijke documenten

Activaspreiding

Obligaties45.4 %

Aandelen44.4 %

Andere

10.2 %

Op : 28 feb. 2025.

Aanbevolen Minimale Beleggingstermijn

3 jaar

SFDR-fondscategorieën

Artikel

8

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 837.5 %

+ 3.8 %

+ 20.1 %

+ 9.0 %

+ 3.4 %

T.E.M. 28/03/2025

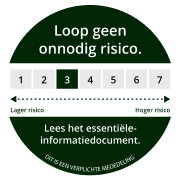

Risico-Indicator

Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023Rendement per Kalenderjaar 2024

+ 0.7 %

+ 3.9 %

+ 0.1 %

- 11.3 %

+ 10.5 %

+ 12.4 %

- 0.9 %

- 9.4 %

+ 2.2 %

+ 7.1 %

Netto Inventariswaarde

717.66 €

Nettoactiva Onder beheer

6 064 M €

Op : 28 feb. 2025.

Op : 28 mrt. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Carmignac Patrimoine fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 28 feb. 2025.Fondsbeheerteam

Rendement opmerkingen

- In deze context liet het fonds een negatief Rendement optekenen.- De selectie van aandelen, met naam in de technologiesector, was de belangrijkste oorzaak van deze underperformance.- Aanhoudende zorgen over tarieven en de duurzaamheid van de winsten voor aandelen die zich richten op kunstmatige intelligentie, zoals TSMC en Synopsys, drukten op onze resultaten.- Onze strategieën voor diversificatie, waaronder opties op indices, de Europese auto- en chemiesector, opkomende banken en de VIX, presteerden minder goed dan verwacht.- Daarentegen was onze positionering in Amerikaanse en opkomende rentetarieven en kredieten gunstig en compenseerde gedeeltelijk de daling in aandelen.- Tot slot had onze blootstelling aan de yen en Latijns-Amerikaanse valuta's (MXN, BRL) ook een positief effect.

Vooruitzichten en investeringsstrategie

- De markt heeft de groeivooruitzichten in de Verenigde Staten neerwaarts bijgesteld als gevolg van de bedreigingen van de regering-Trump.- Gezien de aanhoudende onzekerheid over de ontwikkeling van het Amerikaanse fiscale en tarifaire beleid en de gevolgen daarvan voor de inflatie en de groei, blijven we onze portfolio diversifiëren.- In plaats van onze aandelenblootstelling te verminderen, die rond 40% blijft, geven we de voorkeur aan geografische en sectorale diversificatie en de aankoop van bescherming via opties.- De prestaties van obligaties laten zien dat ze opnieuw kunnen dienen als diversificatie tegen de aandelenmarkten, met name in de Verenigde Staten. Daarom hebben we onze aangepaste duration ten opzichte van de Amerikaanse rente verhoogd.- In Europa zijn we van mening dat de consensus nog steeds te pessimistisch is. Daarom geven wij de voorkeur aan de euro boven de dollar, handhaven wij een negatieve modified duration op de eurozone en hebben wij onze blootstelling aan aandelen van het continent opnieuw verhoogd.

Rendementsgrafiek

Op : 28 mrt. 2025.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Sinds 01/01/2013 worden de aandelenindexen berekend met in achtneming van de herinvestering van de nettodividenden. Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.Tot en met 31 december 2012 werden de aandelenindexen van de referentie-indicatoren exclusief dividend berekend. Sinds 1 januari 2013 worden ze berekend met herbelegde netto-dividenden. Tot 31/12/2020 was de obligatie-index de FTSE Citigroup WGBI All Maturities Eur. Tot en met 31/12/2021 was de referentie-indicator van het fonds 50% MSCI AC World NR (USD) (met herbelegde nettodividenden) + 50% ICE BofA Global Government Index (USD) (met herbelegde coupons). De resultaten worden gepresenteerd volgens de kettingmethode.

Bron: Carmignac op 31/03/2025

Carmignac Patrimoine Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Activaspreiding

Op : 28 feb. 2025.| Obligaties | 45.4 % |

| Aandelen | 44.4 % |

| Liquiditeiten, thesauriebeheer en verrichtingen op derivaten | 10.2 % |

| Monetair | 0 % |

Om de weekweergave te openen

Belangrijke cijfers

Hieronder vindt u de kerncijfers van het fonds, die u een duidelijker beeld geven van het aandelen- en obligatiebeheer en de positionering van het fonds.Blootstellingsgegevens

Op : 28 feb. 2025.Gewicht Aandelenbeleggingen

44.4 %

Netto Aandelenblootstelling41.6 %

Active Share83.1 %

Gewijzigde duur1.3

Yield to Maturity5.0 %

Gemiddelde rating

BBB

Yield to Maturity : Berekend op het niveau van de obligatieportefeuille

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds aan de hand van de woorden van de fondsbeheerders.Fondsbeheerteam

Jacques Hirsch

Fund Manager

Christophe Moulin

Deputy Head of Cross Asset, Fund Manager

![[Management Team] [Author] Rigeade Guillaume](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Rigeade-Guillaume.png?auto=format%2Ccompress&fit=fill&w=3840)

Guillaume Rigeade

Co-Head of Fixed Income, Fund Manager

![[Management Team] [Author] Eliezer Ben Zimra](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Ben-Zimra-Eliezer.png?auto=format%2Ccompress&fit=fill&w=3840)

Eliezer Ben Zimra

Fund Manager

Kristofer Barrett

Head of Global Equities, Fund Manager

Dankzij de flexibele en holistische benadering van beleggen werd Patrimoine een synoniem van een 'investeren en vergeten'-oplossing voor beleggers die hun spaargeld geleidelijk willen laten groeien in de loop van de tijd, zonder zich zorgen te maken over markttiming of economische cycli.

Jacques Hirsch

Fund Manager

Recente analyses

Patrimoniale strategie • 9 januari 2025 • Nederlands

Carmignac Patrimoine: Brief van de Fondsbeheerders

Patrimoniale strategie • 3 december 2024 • Nederlands

Carmignac Patrimoine viert zijn 35 jaar

1 minuten leestijd

Patrimoniale strategie • 8 oktober 2024 • Nederlands

Carmignac Patrimoine: Brief van de Fondsbeheerders

4 minuten leestijd

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs.

Het Fonds is een beleggingsfonds in contractuele vorm (FCP) conform de ICBE-richtlijn onder Frans recht.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving