Deelnemingsrechten

A EUR Acc • FR0010148981

Een Fonds gericht op een veranderende wereld

- Een onbeperkte benadering in termen van sectoren, regio's of beleggingsstijl.

- Aandelen selecteren op basis van bedrijven die uitblinken, ondergewaardeerd zijn en een langetermijnpotentieel hebben.

Belangrijke documenten

Activaspreiding

Aandelen96.5 %

Andere

3.5 %

Op : 28 feb. 2025.

Aanbevolen Minimale Beleggingstermijn

5 jaar

SFDR-fondscategorieën

Artikel

8

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 2554.9 %

+ 54.7 %

+ 80.1 %

+ 33.4 %

+ 0.8 %

T.E.M. 13/03/2025

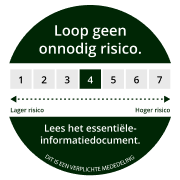

Risico-Indicator

Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023Rendement per Kalenderjaar 2024

+ 1.3 %

+ 2.1 %

+ 4.8 %

- 14.2 %

+ 24.7 %

+ 33.7 %

+ 4.0 %

- 18.3 %

+ 18.9 %

+ 25.0 %

Netto Inventariswaarde

2023.54 €

Nettoactiva Onder beheer

3 552 M €

Op : 28 feb. 2025.

Op : 13 mrt. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Carmignac Investissement fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 28 feb. 2025.Fondsbeheerteam

Kristofer Barrett

Head of Global Equities, Fund Manager

Rendement opmerkingen

- De belangrijkste reden voor de underperformance was onze blootstelling aan techaandelen (TSMC, Amazon, Alphabet) in de nasleep van de techcorrectie. - Onze onderweging in banken, Europa en China en onze aandelenpicking in de gezondheidszorg waren ook negatieve factoren.- TSMC, de grootste participatie van het fonds, daalde door de beleidsonzekerheid onder de regering-Trump (tariefdreigingen en strengere Amerikaanse exportcontroles op AI-chips), die voor instabiliteit op de markt hebben gezorgd. Daarnaast heeft de opkomst van goedkopere LLM-modellen geleid tot zorgen over de groeipaden van de capex.- Alphabet had te lijden onder zorgen over de toenemende afhankelijkheid van AI voor het beantwoorden van zoekopdrachten van gebruikers, wat een revolutie zou kunnen betekenen voor zoekmethodologieën.- Block, dat financiële diensten verleent aan zowel consumenten als handelaren, was de grootste daler door zwakke resultaten.- In de gezondheidszorg daalden Daiichi en Centene beide door de beleidsonzekerheid als gevolg van de tarieven van Trump en de bezuinigingen op Medicaid.

Vooruitzichten en investeringsstrategie

- De markten handelen op basis van een politiek verhaal, wat leidt tot een rally in aandelen van lage kwaliteit/waarde, vooral in Europa en China; we nemen afstand van het exceptionalisme van de VS.- Nu de wereldwijde groei wordt beïnvloed door onvoorspelbaar beleid in belangrijke regio's zoals de VS, China en Europa, blijft onze strategie gebaseerd op fundamentele bedrijfsfactoren.- We geven de voorkeur aan activa zoals groeiaandelen die minder afhankelijk zijn van de economische cyclus in de VS, Europa en EM en aandelen die al een hoge mate van onzekerheid weerspiegelen in hun waarderingen.- Nu het negatieve sentiment de techsector treft, houden we onze techbeleggingen grotendeels ongewijzigd. Er is veel lawaai, maar tot nu toe is er weinig veranderd aan de fundamentele factoren. Er zijn wel tactische afdekkingen om de volatiliteit op te vangen.- Wat de toekomst van de AI-capex betreft, zijn aanzienlijke en voortdurende kapitaalinvesteringen essentieel voor het bevorderen van baanbrekende innovaties, zoals kunstmatige algemene intelligentie. Hyperscalers hebben voor 2025 al een aanzienlijke toename van de kapitaalinvesteringen met 70% voorspeld.

Rendementsgrafiek

Op : 13 mrt. 2025.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Sinds 01/01/2013 worden de aandelenindexen berekend met in achtneming van de herinvestering van de nettodividenden. Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Bron: Carmignac op 14/03/2025

Carmignac Investissement Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Verdeling per Geografische Zone

Op : 28 feb. 2025.| Noord-Amerika | 68.3 % |

| Azië | 19.9 % |

| Europa | 8.5 % |

| Latijns-Amerika | 2.1 % |

| Azië / Pacific | 1.2 % |

Om de weekweergave te openen

Belangrijke cijfers

Hieronder vind je de kerncijfers van het fonds, die je een duidelijker beeld geven van het beheer en de aandelenpositionering van het fonds.Blootstellingsgegevens

Op : 28 feb. 2025.Gewicht Aandelenbeleggingen

96.5 %

Netto Aandelenblootstelling87.7 %

Aantal Emittenten Aandelen

70

Active Share79.1 %

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds in de woorden van de fondsbeheerder.Fondsbeheerteam

Kristofer Barrett

Head of Global Equities, Fund Manager

Sinds de oprichting in 1989 door Edouard Carmignac is onze Investissement-strategie erop gericht langetermijntrends in een veranderende wereld te identificeren en kansen op de wereldwijde aandelenmarkt te grijpen.

Recente analyses

Wereldwijde aandelen • 13 februari 2025 • Nederlands

Aanpak Trump 2.0 en DeepSeek met diversificatie en overtuigingen

4 minuten leestijd

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Wereldwijde aandelen • 13 januari 2025 • Nederlands

Carmignac Investissement: Brief van de Fondsbeheerder

3 minuten leestijd

![[Background image] [CI] Blue sky and buildings](https://carmignac.imgix.net/uploads/article/0001/05/CI_WEB.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Wereldwijde aandelen • 28 oktober 2024 • Nederlands

Al 35 jaar in de wereldwijde aandelenarena, en nog vele te gaan

1 minuten leestijd

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs.

Het Fonds is een beleggingsfonds in contractuele vorm (FCP) conform de ICBE-richtlijn onder Frans recht.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving