Gediversifieerde strategieën

Carmignac Portfolio Emerging Patrimoine

Opkomende marktenMVB-fonds Artikel 8Deelnemingsrechten

F EUR Acc • LU0992631647

Een complete, duurzame beleggingsoplossing voor de opkomende markten

- Duurzame toegang tot een breed en heterogeen universum van obligaties, aandelen en valuta's uit opkomende markten.

- Portefeuillespreiding bieden door de correlatie tussen regio's, sectoren en activaklassen te verkleinen.

- Dynamisch en flexibel fondsbeheer, waardoor er snel op marktbewegingen kan worden ingespeeld.

Belangrijke documenten

Activaspreiding

Obligaties62 %

Aandelen37.5 %

Andere

0.5 %

Op : 31 mrt. 2025.

Aanbevolen Minimale Beleggingstermijn

5 jaar

SFDR-fondscategorieën

Artikel

8

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 46.7 %

+ 22.0 %

+ 19.1 %

+ 11.5 %

- 0.5 %

T.E.M. 17/04/2025

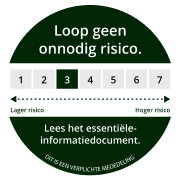

Risico-Indicator

Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023Rendement per Kalenderjaar 2024

+ 0.8 %

+ 10.5 %

+ 8.0 %

- 13.8 %

+ 19.2 %

+ 21.1 %

- 4.6 %

- 9.0 %

+ 8.2 %

+ 2.5 %

Netto Inventariswaarde

146.73 €

Nettoactiva Onder beheer

290 M €

Op : 31 mrt. 2025.

Op : 17 apr. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Carmignac Portfolio Emerging Patrimoine fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 31 mrt. 2025.Fondsbeheerteam

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)

Xavier Hovasse

Head of Emerging Equities, Fund Manager

Abdelak Adjriou

Fund Manager

Rendement opmerkingen

• In de loop van de maand behaalde het fonds een negatief resultaat, iets onder de benchmark.• In deze periode hadden we te lijden onder de daling van onze vastrentende en aandelenbeleggingen.• Op het gebied van vastrentende waarden werden we beïnvloed door onze posities in lokale rentetarieven in Oost-Europese landen (Hongarije, Tsjechië).• Onze blootstelling aan kredieten leverde een negatieve bijdrage, vooral door de toename van de credit spreads op onze selectie van opkomende buitenlandse schulden (in harde valuta's) zoals Oekraïne, Ecuador en Egypte. Dit negatieve effect werd slechts gedeeltelijk gecompenseerd door de beschermingsmaatregelen die we hebben genomen om onze blootstelling aan deze markt te beperken.• In aandelen hadden we te lijden onder de daling van onze Aziatische aandelen, vooral Taiwanese (TSMC, Elite), Maleisische (IHH Healthcare) en Chinese (Beike).• Op het valutavlak ten slotte had de sterke stijging van de euro een negatief effect op onze blootstelling aan de Amerikaanse dollar, hoewel we de hele maand een voorzichtige blootstelling behielden, evenals op onze longposities op de Colombiaanse peso en de Hongkongse dollar.Vooruitzichten en investeringsstrategie

• Ondanks de onzekerheid over het beleid van D. Trump blijven we constructief over opkomende activa, omdat we van mening zijn dat de huidige waarderingen een pessimistisch scenario weerspiegelen. Bovendien profiteren de opkomende markten van de onzekerheid in de Verenigde Staten: Het beleid van Trump lijkt een averechts effect te hebben, ten gunste van opkomende markten.• In een context die wordt gekenmerkt door onzekerheid over douanetarieven, Europese defensiebudgetten en geopolitieke kwesties, en steeds meer gespannen waarderingen in bepaalde markten, verwachten wij dat de belangrijkste centrale banken van ontwikkelde en opkomende landen hun monetaire versoepeling geleidelijk zullen voortzetten. We handhaven daarom een relatief hoog niveau van modified duration (ongeveer 500 basispunten).• Wat de rente betreft, geven we de voorkeur aan opkomende centrale banken die achterblijven bij de cyclus, zoals Brazilië, dat ook profiteert van hoge reële rentes en een allocatie naar enkele Oost-Europese landen. We hebben ook posities in de reële rente in de VS, omdat de economische gegevens in een context van opgelegde tarieven wijzen op een vertragende economie.• Op kredietgebied zien we vooral kansen bij emittenten met een hoog rendement, zoals Ivoorkust en Colombia, die een aantrekkelijke bron voor carry vormen. Aan de andere kant zijn we voorzichtig vanwege de hoge waarderingen en handhaven we een aanzienlijk niveau van afdekking op de iTraxx Xover om de portfolio te beschermen tegen het risico van groter wordende spreads.• We blijven constructief over China, gezien de veranderde perceptie. Technologische vooruitgang, met name op het gebied van AI en productiviteit, zou de economie verder moeten stimuleren. Daarom handhaven we onze aandelenbeleggingen in China.• We behouden een aanzienlijke allocatie aan India, waar de langetermijnvooruitzichten veelbelovend blijven (sterke groei, politieke stabiliteit) ondanks de recente zwakte. Onze reis naar India bevestigde de veelbelovende vooruitzichten van het land en de recente correctie biedt ons enkele interessante instapmomenten. We hebben van deze correctie geprofiteerd om onze blootstelling aan India te vergroten door onze posities in de sectoren e-commerce, technologie en verzekeringen te versterken. Tot slot blijven we positief over onze Latijns-Amerikaanse portfolio, waar de waarderingen aantrekkelijk blijven.• Wat valuta's betreft, handhaven we een aanzienlijke blootstelling aan de euro. Daarentegen hebben we een relatief lage allocatie aan de Amerikaanse dollar en een beperkte blootstelling aan valuta's van opkomende markten. Onze valutaselectie omvat Latijns-Amerikaanse valuta's (BRL, CLP) en Oost-Europese valuta's (PLN, CZK, HUF).Rendementsgrafiek

Op : 17 apr. 2025.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Tot 31 december 2012 werden de aandelenindexen in de referentie-indicator ex-dividend berekend. Sinds 1 januari 2013 worden ze berekend met herbelegde netto-dividenden. Tot 31 december 2021 had het Subfonds de volgende samengestelde referentie-indicator: 50% MSCI Emerging Markets index + 50% JP Morgan GBI - Emerging Markets Global Diversified index. De resultaten worden gepresenteerd volgens de kettingmethode.Sinds 01/01/2013 worden de aandelenindexen berekend met in achtneming van de herinvestering van de nettodividenden. Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Bron: Carmignac op 19/04/2025

Carmignac Portfolio Emerging Patrimoine Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Activaspreiding

Op : 31 mrt. 2025.| Obligaties | 62 % |

| Aandelen | 37.5 % |

| Liquiditeiten, thesauriebeheer en verrichtingen op derivaten | 0.6 % |

Om de weekweergave te openen

Belangrijke cijfers

Hieronder vindt u de kerncijfers van het fonds, die u een duidelijker beeld geven van het aandelen- en obligatiebeheer en de positionering van het fonds.Blootstellingsgegevens

Op : 31 mrt. 2025.Gewicht Aandelenbeleggingen

37.5 %

Netto Aandelenblootstelling29.0 %

Active Share90.5 %

Gewijzigde duur5.0

Yield to Maturity7.7 %

Gemiddelde rating

BBB-

Yield to Maturity : Berekend op het niveau van de obligatieportefeuille

Om de weekweergave te openen

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds aan de hand van de woorden van de fondsbeheerders.Fondsbeheerteam

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)

Xavier Hovasse

Head of Emerging Equities, Fund Manager

Abdelak Adjriou

Fund Manager

Ons doel is om onze beste beleggingsideeën voor opkomende markten samen te brengen in één fonds.

![[Management Team] [Author] Hovasse Xavier](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-%5BAuthor%5D-Hovasse-Xavier-1.png?auto=format%2Ccompress&fit=fill&w=3840)

Xavier Hovasse

Head of Emerging Equities, Fund Manager

Recente analyses

Patrimoniale strategie • 26 juli 2023 • Engels

Carmignac P. Emerging Patrimoine: Letter from the Fund Managers

5 minuten leestijd

Patrimoniale strategie • 5 mei 2023 • Engels

Carmignac Portfolio Emerging Patrimoine: Letter from the Fund Managers

6 minuten leestijd

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs.

Carmignac Portfolio is een subfonds van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving

• De belangrijkste aankondiging van de maand kwam van het Duitse parlement, dat een hervorming van zijn schuldremmenbeleid goedkeurde om zijn militaire uitgaven te verhogen en tegelijk de oprichting van een infrastructuurfonds van 500 miljard euro bekrachtigde.• In de Verenigde Staten waren de statistieken gemengd, met teleurstelling over de voorlopende indicatoren, die minder dynamische groeivooruitzichten en een sterkere inflatie weerspiegelen.• Aan de andere kant blijven de Amerikaanse economische statistieken robuust, met een sterke consumptie van huishoudens en bedrijven in de aanloop naar de invoering van de tarieven.• De wijziging in de Duitse doctrine voor het begrotingsbeleid resulteerde in een enorme renteschok, zoals blijkt uit de stijging met +33 bp van de Duitse 10-jaarsrente, in tegenstelling tot de Amerikaanse tegenhanger, die stabiel bleef gezien de onzekerheden die wegen op de groei.• Op het front van de opkomende markten daalden zowel de aandelenmarkten als de vastrentende markten, waarbij de credit spreads toenamen.• Op valutagebied steeg de euro sterk ten opzichte van de dollar, omdat de markt anticipeerde op een negatieve impact van de tarieven op de Amerikaanse groei, wat resulteerde in een gunstig verschil in economische groei voor Europa. De zwakte van de dollar was gunstig voor bepaalde opkomende valuta.