Deelnemingsrechten

FR0010149120

Flexibel fonds, lage looptijd om te profiteren van de Europese markten

- Vastrentende, in euro luidende fondsen met een lage duration.

- Flexibele en actieve benadering met een rentegevoeligheid van -3 tot +4.

Belangrijke documenten

Activaspreiding

Obligaties74.7 %

Andere

25.3 %

Op : 28 feb. 2025.

Aanbevolen Minimale Beleggingstermijn

2 jaar

SFDR-fondscategorieën

Artikel

8

Gecumuleerde Rendement sinds lancering

Gecumuleerde Rendement 10 jaarGecumuleerde Rendement 5 jaarGecumuleerde Rendement 3 jaar

Gecumuleerde Rendement 12 maanden

+ 306.0 %

+ 9.7 %

+ 12.4 %

+ 10.2 %

+ 4.6 %

T.E.M. 27/03/2025

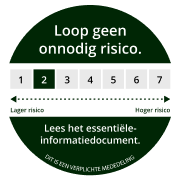

Risico-Indicator

Rendement per Kalenderjaar 2015Rendement per Kalenderjaar 2016Rendement per Kalenderjaar 2017Rendement per Kalenderjaar 2018Rendement per Kalenderjaar 2019Rendement per Kalenderjaar 2020Rendement per Kalenderjaar 2021Rendement per Kalenderjaar 2022Rendement per Kalenderjaar 2023Rendement per Kalenderjaar 2024

+ 1.1 %

+ 2.1 %

0.0 %

- 3.0 %

+ 3.6 %

+ 2.0 %

+ 0.2 %

- 4.8 %

+ 4.1 %

+ 5.3 %

Netto Inventariswaarde

1891.30 €

Nettoactiva Onder beheer

4 996 M €

Op : 28 feb. 2025.

Op : 27 mrt. 2025.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Carmignac Sécurité fondsresultaten

Bekijk de prestatiegrafiek van het fonds en het laatste commentaar van het management om de marktsituatie volledig te begrijpen en te ontdekken hoe de waarde van het fonds is veranderd ten opzichte van de benchmarkindex.Beheerverslag

Op : 28 feb. 2025.Fondsbeheerteam

![[Management Team] [Author] Allier Marie Anne](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Allier-Marie-Anne.png?auto=format%2Ccompress&fit=fill&w=3840)

Marie-Anne Allier

Fund Manager

![[Management Team] [Author] Guedy Aymeric](https://carmignac.imgix.net/uploads/NextImage/0001/18/Guedy_Aymeric_HD-400x400.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Aymeric Guedy

Fund Manager, Analyst

Rendement opmerkingen

- Het fonds liet een positief Rendement zien en presteerde in de loop van de maand beter dan zijn benchmarkindicator.- Aan de rentekant leverden onze longposities in het korte segment van de Amerikaanse schuld een positieve bijdrage nu de Amerikaanse statistieken wijzen op een economische vertraging.- De portefeuille profiteerde ook van zijn credit carry-strategieën, met positieve bijdragen van onze obligaties uit de financiële sector en de energiesector.- Tot slot blijft de portefeuille profiteren van onze blootstelling aan geldmarktinstrumenten en, deze maand in mindere mate, van onze selectie van collateralised loan obligations (CLO's).

Vooruitzichten en investeringsstrategie

- De relatieve veerkracht van de economie, dankzij een consumptie die robuust blijft en een inflatie die geleidelijk blijft dalen, zou de ECB en, in mindere mate, de Amerikaanse Federal Reserve in staat moeten stellen om hun monetaire versoepeling geleidelijk voort te zetten.- Gezien de risico's in verband met tarieven, Europese defensiebudgetten en geopolitieke kwesties in een context van steeds meer gespannen waarderingen in bepaalde markten, handhaaft de Portefeuille echter een evenwichtige positionering met een aangepaste duration die stabiel is gebleven op ongeveer 2,2 over de periode:- Enerzijds een aanzienlijke allocatie aan kredieten, voornamelijk belegd in kortlopende bedrijfsobligaties met een hoge rating en CLO's, die een aantrekkelijke bron van carry bieden en een verlaagde bèta in verhouding tot de marktvolatiliteit.- Anderzijds een voorzichtige positie ten aanzien van de Duitse rente, waarbij de markt uitgaat van een scenario van iets minder dan drie renteverlagingen door de ECB in 2025 in een context van budgettaire expansie in Europa.- We handhaafden ook onze bescherming op de kredietmarkt (iTraxx Xover), waar de markten op krappe niveaus handelen in een onzekere geopolitieke context.- Tot slot hebben we een deel van de portefeuille toegewezen aan geldmarktinstrumenten, die een aantrekkelijke bron van carry vormen met een beperkt risico.

Rendementsgrafiek

Op : 27 mrt. 2025.In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.Sinds 01/01/2013 worden de aandelenindexen berekend met in achtneming van de herinvestering van de nettodividenden. Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn.

Bron: Carmignac op 29/03/2025

Carmignac Sécurité Overzicht portefeuille

Hieronder vind je een overzicht van de samenstelling van de portefeuille.Activaspreiding

Op : 28 feb. 2025.| Obligaties | 74.7 % |

| Monetair | 24.9 % |

| Liquiditeiten, thesauriebeheer en verrichtingen op derivaten | 0.4 % |

Om de weekweergave te openen

Belangrijke cijfers

Hieronder vind je de kerncijfers van het fonds, die je een duidelijker beeld geven van het beheer en de obligatiepositionering van het fonds.Blootstellingsgegevens

Op : 28 feb. 2025.Gewijzigde Duur

2.2

Yield to Maturity3.7 %

Gemiddelde Coupon

3.4 %

Aantal obligaties

206

Aantal obligaties332

Gemiddelde rating

A-

Yield to Maturity : Berekend op het niveau van de obligatieportefeuille

De strategie in een notendop

Ontdek de belangrijkste kenmerken en voordelen van het fonds aan de hand van de woorden van de fondsbeheerders.Fondsbeheerteam

![[Management Team] [Author] Allier Marie Anne](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Allier-Marie-Anne.png?auto=format%2Ccompress&fit=fill&w=3840)

Marie-Anne Allier

Fund Manager

![[Management Team] [Author] Guedy Aymeric](https://carmignac.imgix.net/uploads/NextImage/0001/18/Guedy_Aymeric_HD-400x400.jpg?auto=format%2Ccompress&fit=fill&w=3840)

Aymeric Guedy

Fund Manager, Analyst

Al meer dan 35 jaar houden we vast aan onze actieve en op overtuiging gebaseerde aanpak, terwijl we ons tegelijkertijd kunnen aanpassen aan verschillende marktconfiguraties. Dit is wat we beleggers willen blijven bieden.

![[Management Team] [Author] Allier Marie Anne](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Allier-Marie-Anne.png?auto=format%2Ccompress&fit=fill&w=3840)

Marie-Anne Allier

Fund Manager

Recente analyses

Obligatie strategie • 13 januari 2025 • Nederlands

Carmignac Sécurité: Brief van de Fondsbeheerders

3 minuten leestijd

Obligatie strategie • 14 oktober 2024 • Nederlands

Carmignac Sécurité: Brief van de Fondsbeheerders

3 minuten leestijd

Obligatie strategie • 11 juli 2024 • Nederlands

Carmignac Sécurité: Brief van de Fondsbeheerders

3 minuten leestijd

Heb je genoten van de fondspagina?

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

Een verwijzing naar de rangschikking of prijs van deze ICB's of van de beheermaatschappij is geen indicatie voor hun toekomstige rangschikking of prijs.

Het Fonds is een beleggingsfonds in contractuele vorm (FCP) conform de ICBE-richtlijn onder Frans recht.

De hier verstrekte informatie is niet contractueel bindend en vormt geen beleggingsadvies. In het verleden behaalde resultaten vormen geen betrouwbare indicatie voor toekomstige resultaten. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur). Beleggers kunnen hun inleg geheel of gedeeltelijk verliezen omdat de ICB’s geen kapitaalgarantie bieden. Voor bepaalde personen en in bepaalde landen kan de toegang tot de hier vermelde producten en diensten aan beperkingen onderworpen zijn. De fiscale behandeling is afhankelijk van de toestand van elke cliënt afzonderlijk. De risico's, de kosten en de aanbevolen beleggingsduur worden beschreven in het document met essentiële beleggersinformatie KID (key information document) en in het prospectus van de betreffende ICB’s, en zijn te vinden op deze website. De KID moet vóór inschrijving aan de belegger worden overhandigd. De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCITS of de manager.

Marktomgeving